ডাউ তত্ত্ব: চার্লস ডাউয়ের ছয়টি মূল উপপাদ্য (2025)

Updated: 29.04.2025

ডাউ তত্ত্ব: তত্ত্ব ও চার্লস ডাউয়ের ছয়টি মূল উপপাদ্য বা কীভাবে প্রাইস চার্টের প্রযুক্তিগত বিশ্লেষণের সূত্রপাত ঘটেছে (2025)

ডাউ তত্ত্ব এমন একটি কাঠামো যা সময়ের সঙ্গে সঙ্গে শেয়ারমূল্যের আচরণকে ব্যাখ্যা করে। এটি গড়ে উঠেছে একজন মার্কিন সাংবাদিক Charles Dow-এর কাজের ভিত্তিতে। তিনি Wall Street Journal পত্রিকার প্রথম সম্পাদক এবং খ্যাতনামা Dow Jones and Co. এর অন্যতম প্রতিষ্ঠাতা।

“ডাউ তত্ত্ব” মূলত 1900-1902 সময়কালে Charles Dow-এর বিভিন্ন লেখায় ফুটে উঠেছিল, তবে 1902 সালে তাঁর মৃত্যুর কারণে কাজটি অসম্পূর্ণ থেকে যায়। মজার ব্যাপার হলো, চার্লস নিজে কখনো তাঁর এই কাজকে “ডাউ তত্ত্ব” বলে অভিহিত করেননি। তাঁর মৃত্যুর পর William P. Hamilton, Robert Rhea এবং George Schaefer এই তত্ত্বকে চূড়ান্ত রূপ দেন এবং এটিকে “ডাউ তত্ত্ব” নামে প্রতিষ্ঠিত করেন।

ডাউ তত্ত্বের ভিত্তিতেই আধুনিক চার্টের প্রযুক্তিগত বিশ্লেষণ গড়ে উঠেছে এবং এতে মূল্য গতিবিধির ছয়টি উপপাদ্য রয়েছে। ডাউ তত্ত্ব অনুসারে:

শুরুর দিকে কোম্পানিটি মাত্র দু’পাতার আর্থিক ও বাণিজ্যিক খবরের বুকলেট তৈরি করত, কিন্তু ১৮৮৯ সালে The Wall Street Journal প্রথম প্রকাশিত হয়।

“ডাউ তত্ত্ব” কোনো শূন্যস্থান থেকে আসেনি। চার্লস একজন সাংবাদিক হিসেবে নিয়মিত শিল্পপতি ও ব্যাংকারদের সাথে যোগাযোগ রাখতেন, ধীরে ধীরে শেয়ারবাজারের মূল গতিবিধি তাঁর কাছে স্পষ্ট হয়ে ওঠে। লেখালেখির সুবাদে তিনি দেখতে পান কেমন করে অতীতের ঘটনা বর্তমানের মূল্যকে প্রভাবিত করে।

The Wall Street Journal প্রকাশ করতে গিয়ে, ১৮৯৩ সালে Charles Dow বুঝতে পারলেন বাজার কার্যকলাপের একটা সূচক থাকা দরকার। কারণ, তখন বিভিন্ন কোম্পানির একীভূতকরণজনিত কারণে বাজারে হঠাৎ জোয়ার এসেছিল। তখনই জন্ম নেয় Dow Jones Industrial Average—যা তখনকার হিসাবে ১২টি কোম্পানির দামের সাধারণ গড় ছিল। বর্তমানে এই সূচকের আওতায় যুক্তরাষ্ট্রের শীর্ষ ৩০টি কোম্পানি অন্তর্ভুক্ত।

Charles Dow প্রথমদিকের পর্যবেক্ষণে দেখেছিলেন যে “দামের স্মৃতি থাকে”—অর্থাৎ বাজারদরের মধ্যে সাধারণের কল্পনার চেয়েও বেশি তথ্য লুকানো রয়েছে। দুর্ভাগ্যবশত, ডাউ তাঁর কাজ শেষ করে যেতে পারেননি, কিন্তু তাঁর কাজ হারিয়ে যায়নি। অন্যরা সেটি সম্পূর্ণ করেছেন এবং “ডাউ তত্ত্ব” নামে প্রতিষ্ঠা করেছেন।

সহজভাবে বললে, একটি সম্পদের দামে মূলত প্রতিফলিত হয়:

প্রত্যেক কোম্পানি, পণ্য আর খবরের ইতিহাস দামেই অন্তর্গত। আমরা চার্ট “পিছনে নিয়ে গিয়ে” গুরুত্বপূর্ণ আর্থিক ঘটনার প্রতিফলন দেখতে পারি, অর্থাৎ ভবিষ্যতে একই বা কাছাকাছি পরিস্থিতি এলে কী ঘটতে পারে সেই পূর্বানুমান করে নিতে পারি।

এ কারণেই বলা হয় যে মূল্যের “স্মৃতি” থাকে! এখনকার ট্রেডাররা প্রায় সবাই এ বিষয়টি জানেন (যদিও এখনো অনেকে বিশ্বাস করেন না—মানুষ সবসময় দ্বিধা রাখেই), কিন্তু Charles Dow-এর সময়কালে বিষয়টি একেবারেই অভিনব ছিল।

বর্তমান সময়ে বাজার বিশ্লেষণের জন্য অসংখ্য উপায় (ইন্ডিকেটর এবং কৌশল) রয়েছে—যেগুলো মূল্যের গতিবিধির পুনরাবৃত্ত ধরন শনাক্ত করে এবং কখন বাজারে ঢুকলে ভালো হবে তা নির্দেশ করে। ডে-ট্রেডার থেকে শুরু করে দীর্ঘমেয়াদি বিনিয়োগকারী—সকলেই কোন না কোন কৌশল ব্যবহার করে থাকেন।

Charles Dow নিজে বাজারকে সামগ্রিকভাবে দেখতে পছন্দ করতেন—বড় বড় কোম্পানির শেয়ারদরের সার্বিক প্রবণতা পর্যবেক্ষণ করতেন, যেগুলো বাজারের গতিপথ স্থির করতে বিশেষ ভূমিকা রাখত। Dow Jones Industrial Average তৈরি হয়েছিল এই বিশদ পর্যবেক্ষণকে সহজ করার জন্য।

ডাউ তত্ত্ব অনুযায়ী, যদি Dow Jones Industrial Average কোনো নির্দিষ্ট দিক বরাবর এগোতে থাকে, তাহলে সেটি বিনিয়োগকারীদের ভাবনায় বড় প্রভাব ফেলে। এ ছাড়া তত্ত্বটি বিভিন্ন পরিস্থিতিতে কোম্পানির আর্থিক অবস্থা মূল্যায়নের কিছু ছক বা প্যাটার্নও চিহ্নিত করেছে, যা শেয়ার ট্রেডিংয়ের ক্ষেত্রে উপকারী।

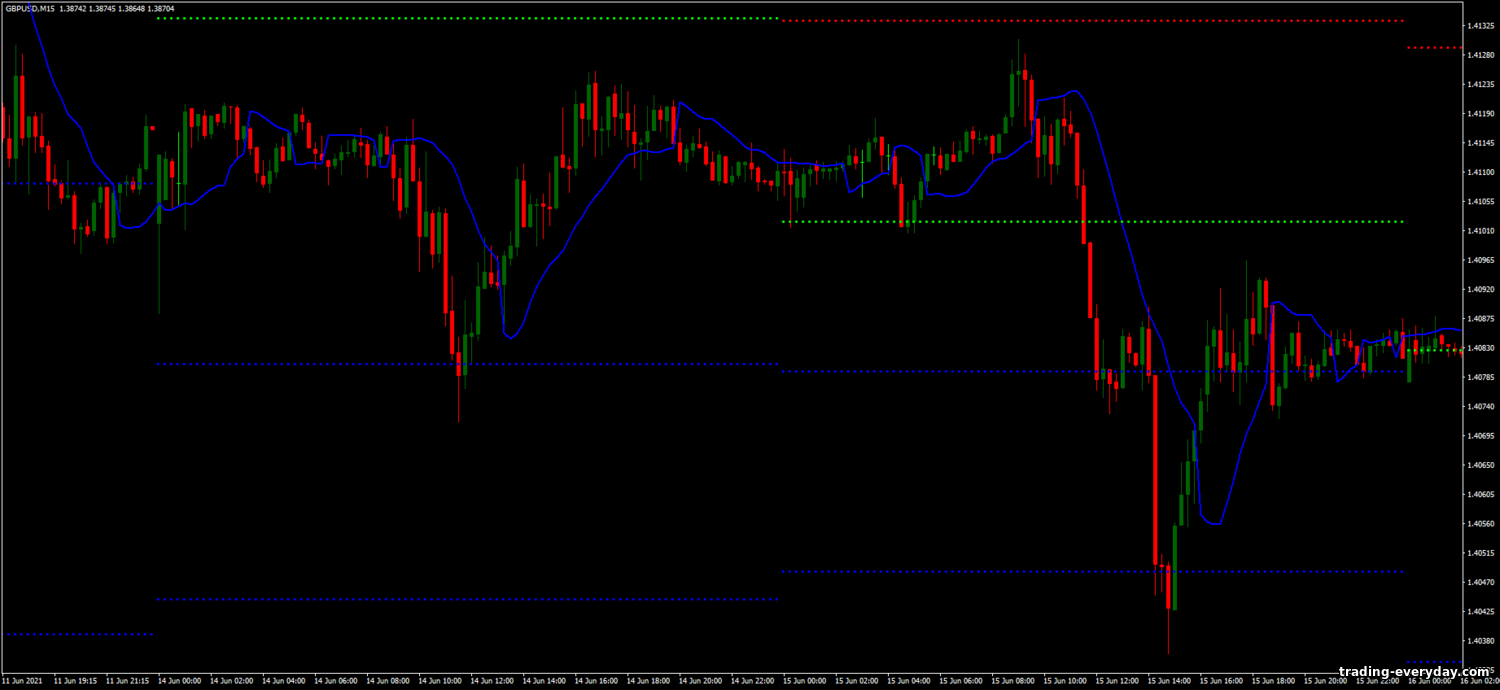

চার্টে প্রধান ট্রেন্ড ধরতে খুব বেশি বুদ্ধির দরকার নেই—এটি এক বা একাধিক বছর ধরেই চলে, তাই মাসিক টাইম ফ্রেমে গিয়ে মূল্যকে পর্যবেক্ষণ করলেই বোঝা যায়: উপরের উদাহরণে, EUR/USD জোড়ার প্রধান ট্রেন্ড ছিল নিম্নমুখী, যেটি আমরা ক্রমাগত নিম্ন উচ্চ (Lower High) ও নিম্ন নিম্ন (Lower Low) দেখে বুঝতে পারি। এটি চলবে, যতক্ষণ না স্পষ্ট কোনো সিগন্যাল আসে যে ট্রেন্ডটি ভেঙে গেছে—অর্থাৎ নতুন উচ্চ ও নিম্ন আগেরটির চেয়ে উপরে গঠিত হচ্ছে।

ডাউ তত্ত্ব অনুযায়ী, মধ্য-মেয়াদি ট্রেন্ড সাধারণত ৩ সপ্তাহ থেকে ৩ মাস পর্যন্ত স্থায়ী হয়। বড় ট্রেন্ডের বিরুদ্ধে যেসব রিট্রেস হয়, সেগুলো প্রায়ই এই মধ্য-মেয়াদি ট্রেন্ডের ধাপে পড়ে এবং মোট গতির প্রায় ৩০% থেকে ৬০% পর্যন্ত উল্টোদিকে যেতে পারে।

অবশ্যই, মাসিক টাইম ফ্রেমে ট্রেড নিলে সপ্তাহে একবার ট্রেড করাই স্বাভাবিক; কিন্তু এভাবে সীমিত পরিমাণে সুযোগ পাওয়া যায়, আর দীর্ঘমেয়াদে বাইনারি অপশন অপেক্ষাকৃত কম লাভ দিতে পারে। একই সময় অন্য বাজার (যেমন Forex) এ বড় পরিমাণে লাভ অর্জন করা সম্ভব হতে পারে।

বাইনারি অপশন সাধারণত ইন্ট্রাডে ট্রেডিংয়ের জন্য বেশি উপযোগী, অর্থাৎ স্বল্পমেয়াদে প্রবেশ ও প্রস্থানের জন্য। তাই ডাউ তত্ত্বের বিভিন্ন টাইম ফ্রেমে ট্রেন্ড নির্ধারণের জন্য ছোট টাইম ফ্রেম দেখা জরুরি।

যেমন:

এই পর্যায়ে বড় বিনিয়োগকারীরা পজিশনে ঢোকেন, কারণ এখানে তুলনামূলকভাবে দাম “কম”—বাজারের ভাষায় “লো প্রাইস”-এ কিনুন, “হাই প্রাইস”-এ বিক্রি করুন! আকুমুলেশন পর্যায় বেশি দিন স্থায়ী হলে পরে প্রবল ট্রেন্ড হতে পারে, কারণ ধীরে ধীরে তহবিল প্রবেশ করতে থাকে এবং মূল্যকে উপরের দিকে চালিত করে, পরবর্তী ধাপে প্রবেশ করে।

আকুমুলেশন পর্যায় শেষ হচ্ছে কি না তা বোঝার সহজ উপায় হল—দাম আগের সর্বোচ্চ (“হাই”)-কে অতিক্রম করেছে কি না। যদি অতিক্রম করে থাকে, তবে বুঝতে হবে দাম অংশগ্রহণ পর্যায়ে ঢুকেছে। যদি না করে, তবে বাজার এখনো সাইডওয়ে বা আকুমুলেশন পর্যায়ে রয়েছে।

অংশগ্রহণ পর্যায়ে শুধু বড় বিনিয়োগকারীরাই নয় (তাঁরা আকুমুলেশন বা সঞ্চয় পর্যায়ে ইতোমধ্যে ঢুকে পড়েছেন), বরং অপেক্ষাকৃত ছোট প্রতিষ্ঠান ও ব্যক্তিগত বিনিয়োগকারীরাও বাজারে প্রবেশ করে—একটি স্থিতিশীল প্রবণতা বা ট্রেন্ড সাধারণত সবার আকর্ষণ কেড়ে নেয়।

এই পর্যায়ে বাজারে প্রবেশের কারণ সহজ ও সাধারণত বেশ নির্ভরযোগ্য (বিশেষ করে যদি চলনের শুরুতে ঢোকা যায়)—বড় বিনিয়োগকারীরা মূলত ছোট প্রতিষ্ঠানের অর্থকে নিজেদের সাথে টেনে নিয়ে শক্তিশালী ট্রেন্ড তৈরি করে। এভাবে একটা সুসংহত ব্যবস্থা গড়ে ওঠে, যেখানে বিনিয়োগ কেবল একমুখী (ঊর্ধ্বমুখী) চলাচল করে। তাছাড়া এ সময় ট্রেন্ড বেশ দৃঢ় ও স্থিতিশীল থাকে। অংশগ্রহণ পর্যায়ের শেষভাগে বিনিয়োগকারীরা সাধারণত তিনটি শ্রেণিতে ভাগ হয়ে যায়:

আমি ঠিক মনে করতে পারছি না কে বলেছিলেন, কিন্তু একটি চমৎকার কথা আছে: “যদি পত্রিকাগুলো কোনো সম্পদের অবিশ্বাস্য মূল্যবৃদ্ধি নিয়ে হইচই করে, তাহলে জানবেন সেটি বিক্রি করার সময় এসে গেছে!”

এই কথার পেছনে যুক্তি হলো—বড় বিনিয়োগকারীদের এ ধরনের খবরের দরকার হয় না, কারণ তারা অনেক আগেই তাদের অবস্থান খুলে রাখে; আর তুলনামূলক কম পুঁজি থাকলেও অভিজ্ঞ যেসব ট্রেডার রয়েছেন, তারাও আগেই ঢুকে যান। কিন্তু সাধারণ মানুষের কাছে এই খবর খুবই আকর্ষণীয়—এ যেন “সহজে” অর্থ উপার্জনের সুযোগ।

বেশিরভাগ সময়ে এমন খবর ট্রেন্ডের একেবারে শেষদিকেই প্রকাশিত হয়—“পত্রিকা” সাধারণত দামের ভালো বৃদ্ধির নির্ভরযোগ্য তথ্য দেখিয়ে দেয় (যেমন দাম ১৯২৯১% বেড়েছে ইত্যাদি), আর সেটি সত্যও বটে। কিন্তু পাঠকরা ভাবতে ভুলে যান যে ট্রেন্ড যেকোনো মুহূর্তে শেষ হয়ে যেতে পারে।

এক পর্যায়ে নতুন অর্থের জোয়ার বন্ধ হয়ে যায়, যার মানে দাম আর ওপরে ওঠে না—এবারই আসল নাটক শুরু।

কেউ কেউ ভাগ্যবান হলে ঠিক শিখরে বা পিকে বেরিয়ে যেতে পারে, আবার কেউ হয়তো অন্তত নিজের পুঁজি ফেরত পায়। তবে যারা “পত্রিকা”র শোনা খবরে দেরিতে ঢুকেছে, তারা বেশিরভাগ ক্ষেত্রেই সব হারায়—কারণ বাজার বেশ দ্রুত তাদের কাছ থেকে টাকা কেড়ে নেয়। এমন পরিস্থিতিতে আরেকটি কথাও মনে পড়ে—“চলা ট্রেনে লাফ দিয়ো না!”

অবশ্য, অংশগ্রহণ পর্যায় যত শক্তিশালী হয়, বাস্তবায়ন পর্যায় সাধারণত তত তীব্র হয়। এ ছাড়া, নিম্নমুখী ট্রেন্ডেও নানা রকম রিট্রেসমেন্ট বা সাময়িক উল্টো ওঠানামা দেখা যায়। কারণ কিছু আশাবাদী মানুষ মনে করে যে দাম হয়তো আর নিচে নামবে না, এখনই বাজারে ঢোকার সময়। কিন্তু নেতিবাচক খবর তখনও উঠা-নামা করে, এবং প্রতিটি “খারাপ” খবর আবার কিছু বিনিয়োগকারীকে বেরিয়ে যেতে বাধ্য করে, ফলে দাম আরও নিচে নেমে যায়।

বাজার সম্পূর্ণ স্থিতিশীল না হওয়া পর্যন্ত দাম পড়তে থাকে—যখন আর নেতিবাচক খবর কাউকে অবাক করে না এবং ধীরে ধীরে ইতিবাচক ভাবনা তৈরি হয় (যেমন, এই মাসে Apple-এর অবস্থা আগের মাসের তুলনায় ভালো, পতন অনেক কমে এসেছে ইত্যাদি)। সেখান থেকেই আবার নতুনভাবে বিনিয়োগকারীরা প্রবেশ শুরু করে এবং নতুন আকুমুলেশন বা সঞ্চয় পর্যায় গড়ে ওঠে। এভাবেই এটি চক্রাকারে চলতে থাকে।

যতক্ষণ কোনো প্রবণতা বা ট্রেন্ড টিকে আছে, সব ধরনের ট্রেড মূলত সে ট্রেন্ডের দিকেই করা উচিত। ট্রেন্ড শেষ হওয়ার কোনো স্পষ্ট প্রমাণ না থাকলে তার বিরুদ্ধে অবস্থান নেওয়া সাধারণত বোকামি।

“হয়তো দাম আর বাড়বে না” বা “দেখছি শীঘ্রই রিভার্সাল হবে” এমন ধারণায় ট্রেড করলে বেশি সম্ভাবনায় লোকসান গুনতে হয়। আবার বলছি: ট্রেন্ড শেষ হয়নি—ট্রেন্ডের দিকেই ট্রেড করুন, আর যখন ট্রেন্ড শেষ হওয়ার প্রমাণ দেখবেন—মার্কেট থেকে বেরিয়ে আসুন।

ঊর্ধ্বমুখী ট্রেন্ডে ধারাবাহিকভাবে আগের শিখরকে (হাই) অতিক্রম করে নতুন শিখর তৈরি হয়: নিম্নমুখী ট্রেন্ডে ঠিক উল্টোভাবে আগের নিম্নকে (লো) ভেদ করে নতুন নিম্ন তৈরি হয়: যে মুহূর্তে নতুন উচ্চ বা নতুন নিম্ন আর আপডেট হয় না, তখন ট্রেন্ডের সমাপ্তি ঘটে: উপরের উদাহরণে, নিম্নমুখী ট্রেন্ড তখনই শেষ হয়েছে, যখন দেখা গেল পরের নিম্ন আর আগেরটির চেয়ে নিচে যায়নি—একই সমতায় তৈরি হয়েছে। এটি একধরনের সংকেত যে পরবর্তী সময়ে দাম হয়:

হাজারো ট্রেডার এখন পরিচ্ছন্ন (ক্লিন) চার্টে সরাসরি বিশ্লেষণ শিখছে—তারা দাম চলার পুনরাবৃত্ত ধারা (প্যাটার্ন), সাপোর্ট ও রেজিস্ট্যান্স লেভেল, ট্রেন্ড ও সাইডওয়ে অঞ্চল শনাক্ত করে। আজ আমরা সহজেই এসব পেয়ে যাচ্ছি, কিন্তু এ সবের সূচনা হয়েছিল প্রযুক্তিগত বিশ্লেষণের ভিত্তি গড়ে তোলা ডাউ তত্ত্বের কাজ থেকেই।

“ডাউ তত্ত্ব” মূলত 1900-1902 সময়কালে Charles Dow-এর বিভিন্ন লেখায় ফুটে উঠেছিল, তবে 1902 সালে তাঁর মৃত্যুর কারণে কাজটি অসম্পূর্ণ থেকে যায়। মজার ব্যাপার হলো, চার্লস নিজে কখনো তাঁর এই কাজকে “ডাউ তত্ত্ব” বলে অভিহিত করেননি। তাঁর মৃত্যুর পর William P. Hamilton, Robert Rhea এবং George Schaefer এই তত্ত্বকে চূড়ান্ত রূপ দেন এবং এটিকে “ডাউ তত্ত্ব” নামে প্রতিষ্ঠিত করেন।

ডাউ তত্ত্বের ভিত্তিতেই আধুনিক চার্টের প্রযুক্তিগত বিশ্লেষণ গড়ে উঠেছে এবং এতে মূল্য গতিবিধির ছয়টি উপপাদ্য রয়েছে। ডাউ তত্ত্ব অনুসারে:

- তিন ধরণের ট্রেন্ড থাকে

- প্রতিটি প্রধান ট্রেন্ডের তিনটি ধাপ থাকে

- বাজার সব খবরকে মূল্যায়ন করে এবং বাজারের “মেমোরি” বা স্মৃতি থাকে

- স্টক সূচকগুলোকে পরস্পর সঙ্গতি রেখে একে অন্যকে নিশ্চিত করতে হয়

- ট্রেন্ডকে ট্রেডিং ভলিউম নিশ্চিত করে

- ট্রেন্ড স্পষ্টভাবে ভাঙার আগে পর্যন্ত চলতেই থাকে

সুচিপত্র

- Charles Dow - জীবনী

- বাজার সবকিছু বিবেচনা করে – ডাউ তত্ত্বে মূল্যের স্মৃতিশক্তি

- ডাউ তত্ত্বে তিন ধরণের ট্রেন্ড

- বাইনারি অপশন ট্রেডিংয়ে ডাউ তত্ত্বের তিনটি ট্রেন্ড

- ডাউ তত্ত্বে বাজার প্রবণতার তিনটি ধাপ

- মার্কেট সূচক পরস্পরকে নিশ্চিত করতে হবে – ডাউ তত্ত্বে করেলেশন

- ট্রেন্ড ভলিউম দ্বারা নিশ্চিত হওয়া চাই

- ট্রেন্ড তখন পর্যন্ত বজায় থাকে, যতক্ষণ না তার সমাপ্তি স্পষ্ট হয়

- ট্রেন্ডের সমাপ্তি ও রিভার্সাল

- প্রযুক্তিগত বিশ্লেষণ ও ডাউ তত্ত্ব

Charles Dow - জীবনী

Charles Henry Dow সবার কাছে পরিচিত একজন মার্কিন সাংবাদিক হিসেবে এবং Dow Jones and Company-র অন্যতম প্রতিষ্ঠাতা হিসেবে। এই প্রতিষ্ঠানটি সারা বিশ্বে বিখ্যাত The Wall Street Journal দৈনিক পত্রিকা প্রকাশ করে। যারা প্রথমবার এই পত্রিকার নাম শুনছেন, বলে রাখা ভালো এটি একটি ব্যবসাভিত্তিক সংবাদপত্র যেখানে গুরুত্বপূর্ণ ব্যবসা ও আর্থিক খবর প্রকাশিত হয়।

শুরুর দিকে কোম্পানিটি মাত্র দু’পাতার আর্থিক ও বাণিজ্যিক খবরের বুকলেট তৈরি করত, কিন্তু ১৮৮৯ সালে The Wall Street Journal প্রথম প্রকাশিত হয়।

“ডাউ তত্ত্ব” কোনো শূন্যস্থান থেকে আসেনি। চার্লস একজন সাংবাদিক হিসেবে নিয়মিত শিল্পপতি ও ব্যাংকারদের সাথে যোগাযোগ রাখতেন, ধীরে ধীরে শেয়ারবাজারের মূল গতিবিধি তাঁর কাছে স্পষ্ট হয়ে ওঠে। লেখালেখির সুবাদে তিনি দেখতে পান কেমন করে অতীতের ঘটনা বর্তমানের মূল্যকে প্রভাবিত করে।

The Wall Street Journal প্রকাশ করতে গিয়ে, ১৮৯৩ সালে Charles Dow বুঝতে পারলেন বাজার কার্যকলাপের একটা সূচক থাকা দরকার। কারণ, তখন বিভিন্ন কোম্পানির একীভূতকরণজনিত কারণে বাজারে হঠাৎ জোয়ার এসেছিল। তখনই জন্ম নেয় Dow Jones Industrial Average—যা তখনকার হিসাবে ১২টি কোম্পানির দামের সাধারণ গড় ছিল। বর্তমানে এই সূচকের আওতায় যুক্তরাষ্ট্রের শীর্ষ ৩০টি কোম্পানি অন্তর্ভুক্ত।

Charles Dow প্রথমদিকের পর্যবেক্ষণে দেখেছিলেন যে “দামের স্মৃতি থাকে”—অর্থাৎ বাজারদরের মধ্যে সাধারণের কল্পনার চেয়েও বেশি তথ্য লুকানো রয়েছে। দুর্ভাগ্যবশত, ডাউ তাঁর কাজ শেষ করে যেতে পারেননি, কিন্তু তাঁর কাজ হারিয়ে যায়নি। অন্যরা সেটি সম্পূর্ণ করেছেন এবং “ডাউ তত্ত্ব” নামে প্রতিষ্ঠা করেছেন।

বাজার সবকিছু বিবেচনা করে – ডাউ তত্ত্বে মূল্যের স্মৃতিশক্তি

বাজার স্মরণ রাখে এবং সবকিছু মূল্যায়ন করে! ডাউ তত্ত্ব অনুযায়ী, বিশ্বের যেকোনো ঘটনার প্রভাব সম্পূর্ণরূপে সম্পৃক্ত হয়ে দাম বা মূল্যে প্রতিফলিত হয় ও সেখানে জমা থাকে—অতীত, বর্তমান ও ভবিষ্যতের প্রয়োজনীয় তথ্য সবই আমরা এই দামে খুঁজে পেতে পারি।সহজভাবে বললে, একটি সম্পদের দামে মূলত প্রতিফলিত হয়:

- বাজার অংশগ্রহণকারীদের আবেগ ও ক্রিয়া

- বিভিন্ন কোম্পানির বিকাশ ও একীভূতকরণ

- অর্থনৈতিক মন্দা

- বৈজ্ঞানিক অগ্রগতি

- নতুন পণ্যের আবির্ভাব

- ইত্যাদি

প্রত্যেক কোম্পানি, পণ্য আর খবরের ইতিহাস দামেই অন্তর্গত। আমরা চার্ট “পিছনে নিয়ে গিয়ে” গুরুত্বপূর্ণ আর্থিক ঘটনার প্রতিফলন দেখতে পারি, অর্থাৎ ভবিষ্যতে একই বা কাছাকাছি পরিস্থিতি এলে কী ঘটতে পারে সেই পূর্বানুমান করে নিতে পারি।

এ কারণেই বলা হয় যে মূল্যের “স্মৃতি” থাকে! এখনকার ট্রেডাররা প্রায় সবাই এ বিষয়টি জানেন (যদিও এখনো অনেকে বিশ্বাস করেন না—মানুষ সবসময় দ্বিধা রাখেই), কিন্তু Charles Dow-এর সময়কালে বিষয়টি একেবারেই অভিনব ছিল।

বর্তমান সময়ে বাজার বিশ্লেষণের জন্য অসংখ্য উপায় (ইন্ডিকেটর এবং কৌশল) রয়েছে—যেগুলো মূল্যের গতিবিধির পুনরাবৃত্ত ধরন শনাক্ত করে এবং কখন বাজারে ঢুকলে ভালো হবে তা নির্দেশ করে। ডে-ট্রেডার থেকে শুরু করে দীর্ঘমেয়াদি বিনিয়োগকারী—সকলেই কোন না কোন কৌশল ব্যবহার করে থাকেন।

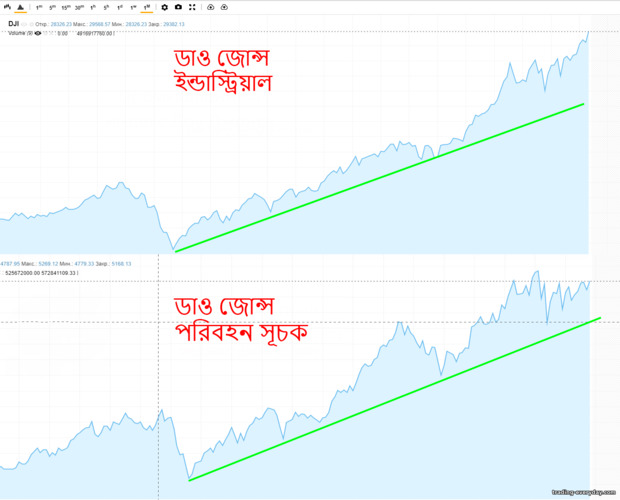

Charles Dow নিজে বাজারকে সামগ্রিকভাবে দেখতে পছন্দ করতেন—বড় বড় কোম্পানির শেয়ারদরের সার্বিক প্রবণতা পর্যবেক্ষণ করতেন, যেগুলো বাজারের গতিপথ স্থির করতে বিশেষ ভূমিকা রাখত। Dow Jones Industrial Average তৈরি হয়েছিল এই বিশদ পর্যবেক্ষণকে সহজ করার জন্য।

ডাউ তত্ত্ব অনুযায়ী, যদি Dow Jones Industrial Average কোনো নির্দিষ্ট দিক বরাবর এগোতে থাকে, তাহলে সেটি বিনিয়োগকারীদের ভাবনায় বড় প্রভাব ফেলে। এ ছাড়া তত্ত্বটি বিভিন্ন পরিস্থিতিতে কোম্পানির আর্থিক অবস্থা মূল্যায়নের কিছু ছক বা প্যাটার্নও চিহ্নিত করেছে, যা শেয়ার ট্রেডিংয়ের ক্ষেত্রে উপকারী।

ডাউ তত্ত্বে তিন ধরণের ট্রেন্ড

টেকসই দাম-চলন বা ট্রেন্ড বিশ্লেষণ ডাউ তত্ত্বের একটি গুরুত্বপূর্ণ দিক। বাজার সবসময় ঢেউয়ের মতো ওঠানামা করে, যেখানে প্রবণতার সাথে দাম এগিয়ে যায় এবং মাঝেমধ্যে সাময়িক ফেরত বা রিট্রেসমেন্ট ঘটে। এইসব ওঠানামা গড়ে তোলে পুরো প্রবণতার রূপরেখা:- নতুন উচ্চ তৈরি

- পিছনে ফেরত বা রিট্রেস

- তারচেয়ে আবারও উঁচু উচ্চ তৈরি

- প্রত্যেক নতুন নিম্ন আগের নিম্নের চেয়ে আরও নিচে হয়

- প্রত্যেক নতুন উচ্চ আগের উচ্চের চেয়ে নিচে হয়

- প্রধান ট্রেন্ড

- মধ্য-মেয়াদি ট্রেন্ড

- ক্ষুদ্র ট্রেন্ড

ডাউ তত্ত্বে প্রধান ট্রেন্ড

অর্থাৎ দীর্ঘমেয়াদি দাম-চলন হলো প্রধান ট্রেন্ড। এটি বোঝার জন্য সাধারণত সাপ্তাহিক (১ সপ্তাহ প্রতি ক্যান্ডেল) থেকে মাসিক (১ মাস প্রতি ক্যান্ডেল) টাইম ফ্রেম ব্যবহার করা ভালো।চার্টে প্রধান ট্রেন্ড ধরতে খুব বেশি বুদ্ধির দরকার নেই—এটি এক বা একাধিক বছর ধরেই চলে, তাই মাসিক টাইম ফ্রেমে গিয়ে মূল্যকে পর্যবেক্ষণ করলেই বোঝা যায়: উপরের উদাহরণে, EUR/USD জোড়ার প্রধান ট্রেন্ড ছিল নিম্নমুখী, যেটি আমরা ক্রমাগত নিম্ন উচ্চ (Lower High) ও নিম্ন নিম্ন (Lower Low) দেখে বুঝতে পারি। এটি চলবে, যতক্ষণ না স্পষ্ট কোনো সিগন্যাল আসে যে ট্রেন্ডটি ভেঙে গেছে—অর্থাৎ নতুন উচ্চ ও নিম্ন আগেরটির চেয়ে উপরে গঠিত হচ্ছে।

ডাউ তত্ত্বে মধ্য-মেয়াদি ট্রেন্ড

মধ্য-মেয়াদি ট্রেন্ড হলো অপেক্ষাকৃত স্বল্পস্থায়ী দাম-চলন। এই ট্রেন্ড মূল প্রবণতার দিকেও যেতে পারে অথবা মূল প্রবণতার বিপরীতে সংশোধন (করেকশন) হিসেবেও কাজ করতে পারে।ডাউ তত্ত্ব অনুযায়ী, মধ্য-মেয়াদি ট্রেন্ড সাধারণত ৩ সপ্তাহ থেকে ৩ মাস পর্যন্ত স্থায়ী হয়। বড় ট্রেন্ডের বিরুদ্ধে যেসব রিট্রেস হয়, সেগুলো প্রায়ই এই মধ্য-মেয়াদি ট্রেন্ডের ধাপে পড়ে এবং মোট গতির প্রায় ৩০% থেকে ৬০% পর্যন্ত উল্টোদিকে যেতে পারে।

ডাউ তত্ত্বে ক্ষুদ্র ট্রেন্ড

ডাউ তত্ত্ব অনুযায়ী, ক্ষুদ্র ট্রেন্ড সাধারণত ৩ সপ্তাহের কম সময় স্থায়ী হয়। মধ্য-মেয়াদি ট্রেন্ডের মতো, ক্ষুদ্র ট্রেন্ডও মূলত মধ্য-মেয়াদি ট্রেন্ডের বিপরীতে চলতে থাকে:- মধ্য-মেয়াদি ট্রেন্ড ঊর্ধ্বমুখী হলে ক্ষুদ্র ট্রেন্ড প্রায়ই নিম্নমুখী হয়

- মধ্য-মেয়াদি ট্রেন্ড নিম্নমুখী হলে ক্ষুদ্র ট্রেন্ড প্রায়ই ঊর্ধ্বমুখী হয়

বাইনারি অপশন ট্রেডিংয়ে ডাউ তত্ত্বের তিনটি ট্রেন্ড

ওপরের উদাহরণগুলোতে আমরা বেশ বড় টাইম ফ্রেম (১ মাস অথবা ৪ ঘণ্টা প্রতি ক্যান্ডেল) দেখেছি—যা বাইনারি অপশন ট্রেডিংয়ের ক্ষেত্রে অনেকটা দীর্ঘমেয়াদি।অবশ্যই, মাসিক টাইম ফ্রেমে ট্রেড নিলে সপ্তাহে একবার ট্রেড করাই স্বাভাবিক; কিন্তু এভাবে সীমিত পরিমাণে সুযোগ পাওয়া যায়, আর দীর্ঘমেয়াদে বাইনারি অপশন অপেক্ষাকৃত কম লাভ দিতে পারে। একই সময় অন্য বাজার (যেমন Forex) এ বড় পরিমাণে লাভ অর্জন করা সম্ভব হতে পারে।

বাইনারি অপশন সাধারণত ইন্ট্রাডে ট্রেডিংয়ের জন্য বেশি উপযোগী, অর্থাৎ স্বল্পমেয়াদে প্রবেশ ও প্রস্থানের জন্য। তাই ডাউ তত্ত্বের বিভিন্ন টাইম ফ্রেমে ট্রেন্ড নির্ধারণের জন্য ছোট টাইম ফ্রেম দেখা জরুরি।

যেমন:

- প্রধান ট্রেন্ড দেখার জন্য মাসিক (1M) টাইম ফ্রেম

- মধ্য-মেয়াদি ট্রেন্ড দেখার জন্য দৈনিক (1D) টাইম ফ্রেম

- ক্ষুদ্র ট্রেন্ড দেখার জন্য ১ ঘন্টা (1H) বা আরও ছোট চার্ট

- প্রধান ট্রেন্ড দেখুন দৈনিক (1D) টাইম ফ্রেমে

- মধ্য-মেয়াদি ট্রেন্ড দেখুন ঘন্টাপ্রতি (1H) টাইম ফ্রেমে

- ক্ষুদ্র ট্রেন্ড নির্ণয় করুন ৫ থেকে ১৫ মিনিটের (M5-M15) টাইম ফ্রেমে

ডাউ তত্ত্বে বাজার প্রবণতার তিনটি ধাপ

ডাউ তত্ত্বে বাজার প্রবণতাকে তিনটি ধাপে ভাগ করা হয়:- আকুমুলেশন বা সঞ্চয় পর্ব

- অংশগ্রহণ পর্ব

- বাস্তবায়ন বা ডিস্ট্রিবিউশন পর্ব

ডাউ তত্ত্বে আকুমুলেশন পর্যায়

আকুমুলেশন পর্যায় হলো ডাউ তত্ত্বের দৃষ্টিতে ট্রেন্ডের প্রথম ধাপ। এই ধাপে ঊর্ধ্বমুখী প্রবণতা এখনো শুরু হয়নি, কিন্তু সমস্ত নেতিবাচক খবর বাজার আগেই মূল্যায়ন করে ফেলেছে—চার্টে এটি প্রায়ই সাইডওয়ে বা রেঞ্জ আকারে দেখা যায়, যেখানে দাম সংকীর্ণ সীমার মধ্যে ওঠানামা করে।এই পর্যায়ে বড় বিনিয়োগকারীরা পজিশনে ঢোকেন, কারণ এখানে তুলনামূলকভাবে দাম “কম”—বাজারের ভাষায় “লো প্রাইস”-এ কিনুন, “হাই প্রাইস”-এ বিক্রি করুন! আকুমুলেশন পর্যায় বেশি দিন স্থায়ী হলে পরে প্রবল ট্রেন্ড হতে পারে, কারণ ধীরে ধীরে তহবিল প্রবেশ করতে থাকে এবং মূল্যকে উপরের দিকে চালিত করে, পরবর্তী ধাপে প্রবেশ করে।

আকুমুলেশন পর্যায় শেষ হচ্ছে কি না তা বোঝার সহজ উপায় হল—দাম আগের সর্বোচ্চ (“হাই”)-কে অতিক্রম করেছে কি না। যদি অতিক্রম করে থাকে, তবে বুঝতে হবে দাম অংশগ্রহণ পর্যায়ে ঢুকেছে। যদি না করে, তবে বাজার এখনো সাইডওয়ে বা আকুমুলেশন পর্যায়ে রয়েছে।

ডাউ তত্ত্বে অংশগ্রহণ পর্যায়

অংশগ্রহণ পর্যায় হল ডাউ তত্ত্ব অনুযায়ী ট্রেন্ডের এমন একটি ধাপ, যখন দাম যথেষ্ট শক্তি সঞ্চয় করে ঊর্ধ্বমুখী গতিতে এগিয়ে যেতে শুরু করে। এটি সাধারণত সমস্ত বাজার ধাপের মধ্যে সবচেয়ে দীর্ঘস্থায়ী সময়কাল।অংশগ্রহণ পর্যায়ে শুধু বড় বিনিয়োগকারীরাই নয় (তাঁরা আকুমুলেশন বা সঞ্চয় পর্যায়ে ইতোমধ্যে ঢুকে পড়েছেন), বরং অপেক্ষাকৃত ছোট প্রতিষ্ঠান ও ব্যক্তিগত বিনিয়োগকারীরাও বাজারে প্রবেশ করে—একটি স্থিতিশীল প্রবণতা বা ট্রেন্ড সাধারণত সবার আকর্ষণ কেড়ে নেয়।

এই পর্যায়ে বাজারে প্রবেশের কারণ সহজ ও সাধারণত বেশ নির্ভরযোগ্য (বিশেষ করে যদি চলনের শুরুতে ঢোকা যায়)—বড় বিনিয়োগকারীরা মূলত ছোট প্রতিষ্ঠানের অর্থকে নিজেদের সাথে টেনে নিয়ে শক্তিশালী ট্রেন্ড তৈরি করে। এভাবে একটা সুসংহত ব্যবস্থা গড়ে ওঠে, যেখানে বিনিয়োগ কেবল একমুখী (ঊর্ধ্বমুখী) চলাচল করে। তাছাড়া এ সময় ট্রেন্ড বেশ দৃঢ় ও স্থিতিশীল থাকে। অংশগ্রহণ পর্যায়ের শেষভাগে বিনিয়োগকারীরা সাধারণত তিনটি শ্রেণিতে ভাগ হয়ে যায়:

- বড় বিনিয়োগকারীরা—এরা প্রায়ই আগেভাগে মার্কেট ছেড়ে দিয়ে নিজেদের লাভ পুরোপুরি নিশ্চিত করে নেয়

- ছোট বা মাঝারি আকারের প্রতিষ্ঠান ও সংগঠন—বড় বিনিয়োগকারীরা বেরিয়ে যাওয়ার পর কিছু সময়ের জন্য তারা বর্তমান প্রবণতাকে ধরে রাখে, তবে লাভ হারানোর ভয়ে অবশেষে তারাও বেরিয়ে আসে

- “লেটকামার” বা দেরিতে ফেলা বিনিয়োগকারীরা—এরা সাধারণত প্রবণতার শেষের দিকে বাজারে যোগ দেয়, প্রায়ই কোনোভাবে খবর পেয়ে আকস্মিকভাবে ঢুকে পড়ে

আমি ঠিক মনে করতে পারছি না কে বলেছিলেন, কিন্তু একটি চমৎকার কথা আছে: “যদি পত্রিকাগুলো কোনো সম্পদের অবিশ্বাস্য মূল্যবৃদ্ধি নিয়ে হইচই করে, তাহলে জানবেন সেটি বিক্রি করার সময় এসে গেছে!”

এই কথার পেছনে যুক্তি হলো—বড় বিনিয়োগকারীদের এ ধরনের খবরের দরকার হয় না, কারণ তারা অনেক আগেই তাদের অবস্থান খুলে রাখে; আর তুলনামূলক কম পুঁজি থাকলেও অভিজ্ঞ যেসব ট্রেডার রয়েছেন, তারাও আগেই ঢুকে যান। কিন্তু সাধারণ মানুষের কাছে এই খবর খুবই আকর্ষণীয়—এ যেন “সহজে” অর্থ উপার্জনের সুযোগ।

বেশিরভাগ সময়ে এমন খবর ট্রেন্ডের একেবারে শেষদিকেই প্রকাশিত হয়—“পত্রিকা” সাধারণত দামের ভালো বৃদ্ধির নির্ভরযোগ্য তথ্য দেখিয়ে দেয় (যেমন দাম ১৯২৯১% বেড়েছে ইত্যাদি), আর সেটি সত্যও বটে। কিন্তু পাঠকরা ভাবতে ভুলে যান যে ট্রেন্ড যেকোনো মুহূর্তে শেষ হয়ে যেতে পারে।

এক পর্যায়ে নতুন অর্থের জোয়ার বন্ধ হয়ে যায়, যার মানে দাম আর ওপরে ওঠে না—এবারই আসল নাটক শুরু।

ডাউ তত্ত্বে ট্রেন্ড বাস্তবায়ন পর্যায়

আপনারা ইতোমধ্যেই অনুমান করতে পেরেছেন, বাস্তবায়ন বা ডিস্ট্রিবিউশন পর্যায় হল সেই সময় যখন সবাই ডুবন্ত জাহাজ ছেড়ে পালানোর মতো বাজার থেকে বেরিয়ে যেতে চেষ্টা করে। কারণটা সহজ—কে কতটা লাভ করেছে বা নতুন করে বিনিয়োগ করেছে, সেটা হারানোর ভয় মানুষকে দ্রুত টাকা তুলে নিতে বাধ্য করে।কেউ কেউ ভাগ্যবান হলে ঠিক শিখরে বা পিকে বেরিয়ে যেতে পারে, আবার কেউ হয়তো অন্তত নিজের পুঁজি ফেরত পায়। তবে যারা “পত্রিকা”র শোনা খবরে দেরিতে ঢুকেছে, তারা বেশিরভাগ ক্ষেত্রেই সব হারায়—কারণ বাজার বেশ দ্রুত তাদের কাছ থেকে টাকা কেড়ে নেয়। এমন পরিস্থিতিতে আরেকটি কথাও মনে পড়ে—“চলা ট্রেনে লাফ দিয়ো না!”

অবশ্য, অংশগ্রহণ পর্যায় যত শক্তিশালী হয়, বাস্তবায়ন পর্যায় সাধারণত তত তীব্র হয়। এ ছাড়া, নিম্নমুখী ট্রেন্ডেও নানা রকম রিট্রেসমেন্ট বা সাময়িক উল্টো ওঠানামা দেখা যায়। কারণ কিছু আশাবাদী মানুষ মনে করে যে দাম হয়তো আর নিচে নামবে না, এখনই বাজারে ঢোকার সময়। কিন্তু নেতিবাচক খবর তখনও উঠা-নামা করে, এবং প্রতিটি “খারাপ” খবর আবার কিছু বিনিয়োগকারীকে বেরিয়ে যেতে বাধ্য করে, ফলে দাম আরও নিচে নেমে যায়।

বাজার সম্পূর্ণ স্থিতিশীল না হওয়া পর্যন্ত দাম পড়তে থাকে—যখন আর নেতিবাচক খবর কাউকে অবাক করে না এবং ধীরে ধীরে ইতিবাচক ভাবনা তৈরি হয় (যেমন, এই মাসে Apple-এর অবস্থা আগের মাসের তুলনায় ভালো, পতন অনেক কমে এসেছে ইত্যাদি)। সেখান থেকেই আবার নতুনভাবে বিনিয়োগকারীরা প্রবেশ শুরু করে এবং নতুন আকুমুলেশন বা সঞ্চয় পর্যায় গড়ে ওঠে। এভাবেই এটি চক্রাকারে চলতে থাকে।

বাজার সূচকগুলো পরস্পরকে নিশ্চিত করতে হবে – ডাউ তত্ত্বে করেলেশন

ডাউ তত্ত্ব অনুযায়ী, সূচকগুলোর মধ্যে পারস্পরিক সম্পর্ক (করেলেশন) থাকা উচিত—অর্থাৎ এমন অবস্থা যেখানে একটি সম্পদের মূল্য অন্যটির ওপর নির্ভরশীল থাকে। ডাউ বৃহৎ আমেরিকান কোম্পানিগুলোকে একত্রিত করে দুটি প্রধান সূচক তৈরি করেছিলেন:- Dow Jones Industrial Average

- Dow Jones Transportation Index

ট্রেন্ড ভলিউম দ্বারা নিশ্চিত হতে হবে

শেয়ারবাজার সরাসরি তাতে বিনিয়োগকৃত টাকার পরিমাণের ওপর নির্ভরশীল। ডাউ তত্ত্বে বলা হয়েছে, কোনো প্রবণতা বা ট্রেন্ড নিশ্চিত হওয়ার জন্য ভলিউম বা লেনদেনের পরিমাণ বৃদ্ধি পেতে হবে। ব্যাপারটি বেশ সহজ:- ট্রেন্ড ঊর্ধ্বমুখী হলে লেনদেনের পরিমাণ বাড়তে থাকবে

- দাম ট্রেন্ডের বিপরীতে গেলে লেনদেনের পরিমাণ কমে আসবে

প্রবণতা স্পষ্টভাবে শেষ না হওয়া পর্যন্ত সক্রিয় থাকে

ট্রেডিংয়ের ক্ষেত্রে একটি সহজ কিন্তু জনপ্রিয় নিয়ম হল—ট্রেন্ডের বিরুদ্ধে ট্রেড করবেন না! আক্ষরিক অর্থেই।যতক্ষণ কোনো প্রবণতা বা ট্রেন্ড টিকে আছে, সব ধরনের ট্রেড মূলত সে ট্রেন্ডের দিকেই করা উচিত। ট্রেন্ড শেষ হওয়ার কোনো স্পষ্ট প্রমাণ না থাকলে তার বিরুদ্ধে অবস্থান নেওয়া সাধারণত বোকামি।

“হয়তো দাম আর বাড়বে না” বা “দেখছি শীঘ্রই রিভার্সাল হবে” এমন ধারণায় ট্রেড করলে বেশি সম্ভাবনায় লোকসান গুনতে হয়। আবার বলছি: ট্রেন্ড শেষ হয়নি—ট্রেন্ডের দিকেই ট্রেড করুন, আর যখন ট্রেন্ড শেষ হওয়ার প্রমাণ দেখবেন—মার্কেট থেকে বেরিয়ে আসুন।

ট্রেন্ডের সমাপ্তি ও রিভার্সাল

ট্রেন্ডের সমাপ্তি ও রিভার্সাল বা উল্টোমুখী চলন চার্টে বোঝা সাধারণত বেশ সহজ। প্রতিটি ট্রেন্ডই ঢেউয়ের মতো ওঠানামার ওপর ভিত্তি করে গড়ে ওঠে— ঊর্ধ্বমুখী হলে ক্রমাগত নতুন উচ্চ (“হাই”) ও নিচ (“লো”) তৈরি হয়, নিম্নমুখী হলে ঠিক বিপরীত।ঊর্ধ্বমুখী ট্রেন্ডে ধারাবাহিকভাবে আগের শিখরকে (হাই) অতিক্রম করে নতুন শিখর তৈরি হয়: নিম্নমুখী ট্রেন্ডে ঠিক উল্টোভাবে আগের নিম্নকে (লো) ভেদ করে নতুন নিম্ন তৈরি হয়: যে মুহূর্তে নতুন উচ্চ বা নতুন নিম্ন আর আপডেট হয় না, তখন ট্রেন্ডের সমাপ্তি ঘটে: উপরের উদাহরণে, নিম্নমুখী ট্রেন্ড তখনই শেষ হয়েছে, যখন দেখা গেল পরের নিম্ন আর আগেরটির চেয়ে নিচে যায়নি—একই সমতায় তৈরি হয়েছে। এটি একধরনের সংকেত যে পরবর্তী সময়ে দাম হয়:

- উর্ধ্বমুখী ট্রেন্ডে যেতে পারে

- অথবা বাজার সাইডওয়ে বা অনিয়মিত ওঠানামার দিকে যেতে পারে

প্রযুক্তিগত বিশ্লেষণ ও ডাউ তত্ত্ব

ডাউ তত্ত্বের ভিত্তির ওপর দাঁড়িয়েই প্রযুক্তিগত বিশ্লেষণ এক শতাব্দীরও বেশি সময় ধরে বিকশিত হয়েছে। এখনকার দিনে, অনেক ট্রেডারই কোনো সম্পদের মূল্যের চার্ট ছাড়া ট্রেডিং কল্পনাও করতে পারেন না। বাজার বিশ্লেষণ সহজ করার লক্ষ্যে লক্ষ লক্ষ সূচক (ইন্ডিকেটর) তৈরি হয়েছে, যা বিভিন্ন ট্রেডিং কৌশলের ভিত্তি গড়ে তুলেছে।হাজারো ট্রেডার এখন পরিচ্ছন্ন (ক্লিন) চার্টে সরাসরি বিশ্লেষণ শিখছে—তারা দাম চলার পুনরাবৃত্ত ধারা (প্যাটার্ন), সাপোর্ট ও রেজিস্ট্যান্স লেভেল, ট্রেন্ড ও সাইডওয়ে অঞ্চল শনাক্ত করে। আজ আমরা সহজেই এসব পেয়ে যাচ্ছি, কিন্তু এ সবের সূচনা হয়েছিল প্রযুক্তিগত বিশ্লেষণের ভিত্তি গড়ে তোলা ডাউ তত্ত্বের কাজ থেকেই।

পর্যালোচনা এবং মন্তব্য