জাপানি ক্যান্ডলস্টিক: প্যাটার্ন ও বাজার বিশ্লেষণ (2026)

Updated: গতকাল

নবাগত ও পেশাদারদের জন্য জাপানি ক্যান্ডলস্টিক: আর্থিক বাজারের গ্রাফিক্যাল বিশ্লেষণ (2026)

জাপানি ক্যান্ডলস্টিক বর্তমান সময়ের সবচেয়ে জনপ্রিয় মূল্যচার্ট বিশ্লেষণের উপায়। ক্যান্ডলস্টিকের মাধ্যমে দাম ওঠানামাকে বোঝা সহজ এবং অল্প সময়েই সর্বোচ্চ দরকারি তথ্য পাওয়া যায়। এই চার্ট পদ্ধতি একদম নবাগত থেকে শুরু করে অভিজ্ঞ ট্রেডার—সবাইকে সাহায্য করে, হোক সেটা বাইনারি অপশন, ফরেক্স, কিংবা শেয়ার বাজার।

প্রথমদিকে, “ক্যান্ডলস্টিক” আকারে চার্ট তৈরির উল্লেখ ১৭০০ সালের দিকে পাওয়া যায়—যখন জাপানের চাল ব্যবসায়ী Homma Munehisa এটি ব্যবহার করতেন। প্রায় ৩০০ বছর পর, Steve Nison তাঁর “Japanese Candlesticks. Graphical analysis of financial markets.” গ্রন্থে এই জ্ঞানকে নতুন রূপে উপস্থাপন করেন। এই প্রবন্ধে জাপানি ক্যান্ডলস্টিক বিশ্লেষণে প্রয়োজনীয় গুরুত্বপূর্ণ বিষয়গুলো সংক্ষেপে তুলে ধরার চেষ্টা করা হবে।

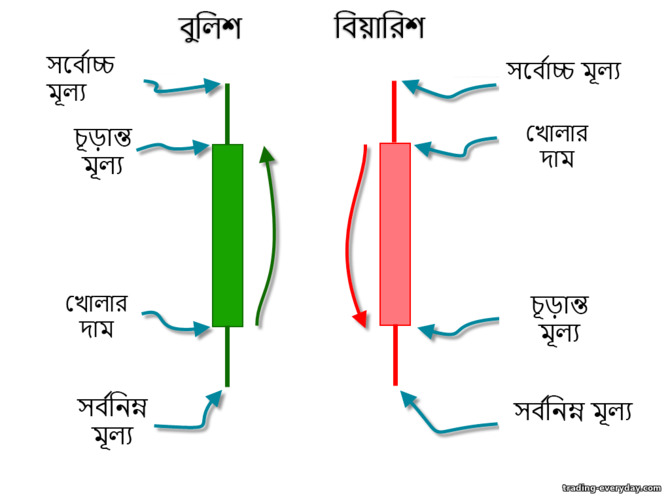

প্রতিটি জাপানি ক্যান্ডলস্টিকে চারটি গুরুত্বপূর্ণ তথ্য পাওয়া যায়:

কিছু ক্যান্ডলে কোনো শেডো নাও থাকতে পারে; সেক্ষেত্রে বেয়ারিশ ক্যান্ডলে ওপেনিং মূল্যই সর্বোচ্চ এবং ক্লোজিং মূল্য সর্বনিম্ন, আর বুলিশ ক্যান্ডলে উল্টোটা হতে পারে।

আবার কখনো কখনো ক্যান্ডলে শরীরের অংশ বা দেহ থাকে না—এমন ক্যান্ডলে ওপেনিং ও ক্লোজিং মূল্য সমান হয়; সেগুলোকে বলা হয় ডোজি। সেই বিষয়ে পরে আলোচনা করব। চলুন দেখি বাস্তবে কীভাবে একটি বুলিশ জাপানি ক্যান্ডল তৈরি হয়: একটি বেয়ারিশ ক্যান্ডল একইভাবে তৈরি হয়, শুধু সেখানে দাম নামতে থাকে—ক্যান্ডলের দেহ ওপেনিং থেকে ক্লোজিং পর্যন্ত মূল্যের পতন নির্দেশ করে: প্রত্যেকটি ক্যান্ডল আপনার নির্ধারিত টাইম ফ্রেম অনুযায়ী তৈরি হয়—অর্থাৎ একটি ক্যান্ডল তৈরি হওয়ার সময়কাল। যেমন:

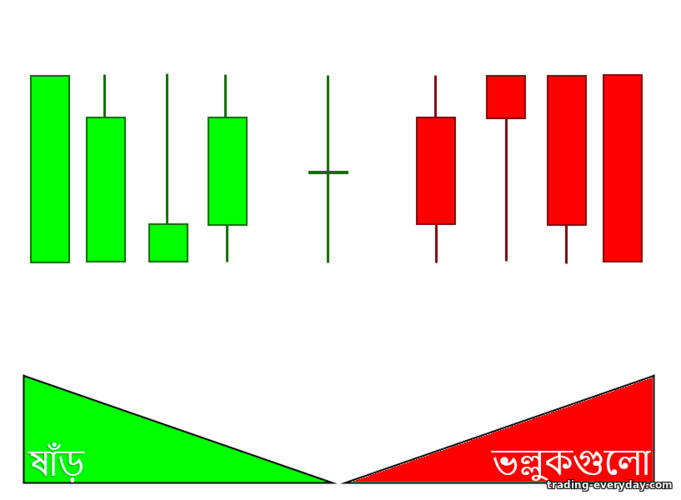

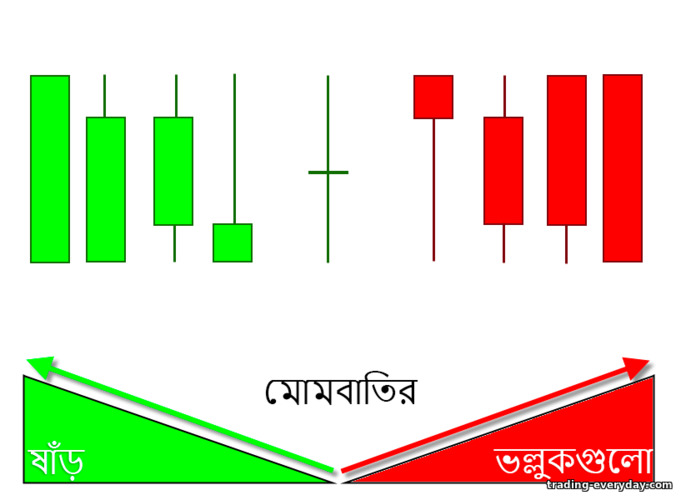

যদি বাজারে ক্রেতা বা বুল বেশি থাকে, তাহলে দাম উপরের দিকে যাবে এবং একাধিক বুলিশ ক্যান্ডল তৈরি হবে। আর যদি বিক্রেতা বা বেয়ার বেশি থাকে, তাহলে দাম নিচের দিকে যাবে এবং বেয়ারিশ ক্যান্ডল তৈরি হবে।

অবশেষে যেটি চার্টে দেখা যায়, সেটি হল নির্দিষ্ট সময়ে ষাঁড় ও ভাল্লুকের লড়াইয়ে কে জিতল—বুল কিনা বেয়ার।

ধীরস্থিরভাবে টানা কয়েকটি শক্তিশালী বুলিশ ক্যান্ডল (বড় দেহ, ছোট বা নেই শেডো) মূলত একটি স্থিতিশীল ঊর্ধ্বমুখী প্রবণতা নির্দেশ করে। এটি তখন পর্যন্ত বজায় থাকে, যতক্ষণ না বিক্রেতারা ফিরে এসে শক্তি প্রদর্শন করে।

আপনি যদি কোনো কৌশল বা স্ট্র্যাটেজি অনুসরণ করেন যেখানে বেয়ারিশ ট্রেড নেওয়ার নিয়ম থাকে, অথচ দেখছেন চার্টে শক্তিশালী বুলিশ ক্যান্ডল তৈরি হচ্ছে—তাহলে হয়তো কিছুক্ষণ অপেক্ষা করে দাম যখন দুর্বল হবে বা বিক্রেতারা প্রবেশ করবে, তখন ট্রেডে ঢোকাই বুদ্ধিমানের কাজ।

মাঝেমধ্যে যখন ক্রেতারা বাজারে প্রবেশ করে, তখন বেয়ারিশ ক্যান্ডলগুলোর দেহ ছোট হতে শুরু করে আর শেডো বড় দেখা যায়। একটার পর একটা শক্তিশালী বেয়ারিশ ক্যান্ডল সাধারণত শক্তিশালী নিম্নমুখী গতিকে নির্দেশ করে।

আপনার ট্রেডিংয়ে এই অবস্থার ব্যবহার:

উদাহরণস্বরূপ, আপনি যদি দেখেন ছোট দেহবিশিষ্ট লাল (বেয়ারিশ) ক্যান্ডল যার ওপরের শেডো লম্বা, তবে এর মানে হলো ঐ সময়কালে বাজারে ক্রেতারা একবার দাম ওপরে তুলেছিল (তাই উপর দিকে লম্বা শেডো), কিন্তু শেষমেশ বিক্রেতারা জোরালোভাবে ফিরে দাম নিচে নামিয়েছে। এমন ক্যান্ডল মূলত বিক্রেতাদের শক্তি নির্দেশ করে।

অন্যদিকে, ছোট দেহবিশিষ্ট সবুজ (বুলিশ) ক্যান্ডল যার নিচের শেডো লম্বা, সাধারণত বাজারে বিক্রেতারা প্রথমে শক্তি দেখালেও শেষপর্যন্ত ক্রেতারা তা ছাপিয়ে গেছে। এতে ক্রেতাদের আধিপত্য প্রতিফলিত হয়।

একটি ক্যান্ডলের রং (সবুজ বা লাল) আমাদের জানায় বর্তমানে বাজার কার দখলে—ক্রেতা নাকি বিক্রেতা। ক্যান্ডলগুলো ধারাবাহিকভাবে গঠিত হয়ে ট্রেন্ড বা সাইডওয়ে মুভমেন্ট তৈরি করে, যা বাজারের পরিস্থিতি অনুধাবন করতে সহায়ক। শেডোর (হেয়ারপিন) দৈর্ঘ্য সাধারণত কোনো স্তর থেকে দামের প্রত্যাখ্যান বা রিবাউন্ডের শক্তি নির্দেশ করে: একটি ক্যান্ডলের দেহের আকার (শেডোর সাথে তুলনা করে বা অন্য ক্যান্ডলের তুলনায়) বলে দেয় বর্তমানে বুল বা বেয়ারের আধিপত্য কতটা। যদি মাত্র একদল (বুল বা বেয়ার) প্রবলভাবে সক্রিয় থাকে, ক্যান্ডলের দেহ তখন বড় হবে এবং শেডো হয় খুবই ছোট অথবা থাকবে না: উপরের দিকে বড় শেডোযুক্ত বুলিশ ক্যান্ডল দেখলে বোঝা যায়, বিক্রেতারা শক্তিশালী হয়ে উঠছে। যদিও ক্যান্ডল সবুজ, তবু ক্রেতারা শেষ পর্যন্ত বাজার ধরে রাখতে পারেনি।

বেয়ারিশ ক্ষেত্রেও একই ধরনের ঘটনা ঘটে: লাল ক্যান্ডলের দেহ ছোট আর নিচের দিকে শেডো লম্বা মানে ক্রেতারা এখন বাড়তি শক্তি নিয়ে এগিয়ে আসছে। এ ধরণের ক্যান্ডল সাধারণত দামের মোড় ঘুরানোর আগে দেখা যায়। এখন বাজারের অবস্থা বুঝতে চারটি বিষয় সবচেয়ে গুরুত্বপূর্ণ:

একটি পিন বার নিশ্চিত করতে সাপোর্ট-রেজিস্ট্যান্স লেভেল ব্যবহার করুন, কিংবা কোনো সূচক (ইন্ডিকেটর) ব্যবহার করুন যা দামের ঘুরে যাওয়ার সংকেত দিতে পারে। ব্যক্তিগতভাবে আমি মনে করি সাপোর্ট-রেজিস্ট্যান্স লেভেলই যথেষ্ট—এই স্তরগুলোর কাছেই পিন বার সবচেয়ে বেশি দেখা যায়।

এই গঠন বোঝায় বাজারে বিক্রেতা বা ক্রেতারা (পরিস্থিতি অনুযায়ী) এখনো এমন শক্তি অর্জন করেনি যা দাম ঘুরিয়ে দেবে, বরং অল্প সময়ের জন্য বিরতি তৈরি করে:

চলুন কিছু ট্রেডিং উদাহরণ দেখি, যাতে মূল্যচিত্রে যা ঘটছে তা আপনি স্পষ্টতরভাবে অনুধাবন করতে পারেন: দেখতেই পাচ্ছেন, ক্যান্ডল প্যাটার্নগুলো বহুবার তৈরি হয়। মাত্র কয়েক মিনিট খুঁজে:

“থ্রি সোলজার্স” ও “থ্রি ক্রো” বা “থ্রি র্যাভেনস” যথেষ্ট ভালোভাবে শক্তিশালী ট্রেন্ডের উপস্থিতি জানিয়েছে, আর “এনগাল্ফিং” ও “ট্রিপল ডাউনওয়ার্ড রিভার্সাল” ট্রেন্ড মোড় নেওয়ার পয়েন্ট শনাক্ত করেছে। চার্টে কী ঘটছে তা ঠিকমতো বুঝতে পারলে ট্রেডিং সত্যিই অনেক সহজ হয়ে যায়।

সমস্ত প্রযুক্তিগত বা গ্রাফিক্যাল বিশ্লেষণে মূলকথা হলো প্যাটার্ন বোঝা ও সঠিক প্রয়োগ করা। আপনি যদি ঘুরে যাওয়া প্যাটার্ন ও ট্রেন্ড অব্যাহত রাখার প্যাটার্ন খুঁজতে পারেন, তাহলে বিশেষ করে ঘন ঘন তৈরি হওয়া প্যাটার্নগুলো কাজে লাগিয়ে ভালো ফল পেতে পারেন। বাজারে ১০০টির বেশি জাপানি ক্যান্ডলস্টিক প্যাটার্ন আছে—সব মুখস্থ করার দরকার নেই। বরং ১০-১৫টি ভালোভাবে শিখে সেসব কাজে লাগান, তাতেই ট্রেডিংয়ে বড়সড় উন্নতি ঘটবে।

মনে রাখবেন, যেকোনো বিশ্লেষণ পদ্ধতির মতো, এই পদ্ধতিও ১০০% নিশ্চয়তা দেয় না। তাই ঝুঁকি ম্যানেজমেন্ট সবসময় মাথায় রাখুন! তবুও, জাপানি ক্যান্ডলস্টিক ও সঠিক বিশ্লেষণ আপনার ট্রেডিংকে উন্নত করতে সাহায্য করবে—আমরা সবাই তো এখানে লাভ করার আশায় এসেছি!

প্রথমদিকে, “ক্যান্ডলস্টিক” আকারে চার্ট তৈরির উল্লেখ ১৭০০ সালের দিকে পাওয়া যায়—যখন জাপানের চাল ব্যবসায়ী Homma Munehisa এটি ব্যবহার করতেন। প্রায় ৩০০ বছর পর, Steve Nison তাঁর “Japanese Candlesticks. Graphical analysis of financial markets.” গ্রন্থে এই জ্ঞানকে নতুন রূপে উপস্থাপন করেন। এই প্রবন্ধে জাপানি ক্যান্ডলস্টিক বিশ্লেষণে প্রয়োজনীয় গুরুত্বপূর্ণ বিষয়গুলো সংক্ষেপে তুলে ধরার চেষ্টা করা হবে।

সুচিপত্র

- জাপানি ক্যান্ডলস্টিক কী এবং সঠিকভাবে কীভাবে পড়তে হয়?

- চার্টে কীভাবে সঠিকভাবে জাপানি ক্যান্ডলস্টিক পড়বেন

- বুলিশ ক্যান্ডল: ঊর্ধ্বমুখী মূল্যের সংকেত

- বেয়ারিশ ক্যান্ডল: নিম্নমুখী মূল্যের সংকেত

- জাপানি ক্যান্ডলের শেডো

- অনিশ্চয়তার ক্যান্ডল: সম্ভব ট্রেন্ড পরিবর্তনের সতর্কবার্তা

- জাপানি ক্যান্ডলস্টিক কীভাবে বুঝবেন: সঠিকভাবে ক্যান্ডল বিশ্লেষণ

- ক্যান্ডলের দেহ (বডি) এর আকার

- জাপানি ক্যান্ডলের শেডোর দৈর্ঘ্য কী নির্দেশ করে

- ক্যান্ডলের দেহ ও শেডোর অনুপাত (হেয়ারপিন)

- ক্যান্ডলের দেহের অবস্থান

- জাপানি ক্যান্ডলস্টিক: দাম ঘুরে যাওয়ার প্যাটার্ন

- পিন বার – দাম ঘুরে যাওয়ার সংকেতকারী ক্যান্ডল

- জাপানি ক্যান্ডলস্টিকের “এনগাল্ফিং” প্যাটার্ন – পিন বারের আরেকটি রূপ

- এ ব্রেক ইন দ্য ক্লাউডস – ক্যান্ডলস্টিক রিভার্সাল প্যাটার্ন

- “টুইজার” ক্যান্ডলস্টিক প্যাটার্ন

- মর্নিং ও ইভনিং স্টার – পিন বার সংবলিত রিভার্সাল ফর্মেশন

- ট্রিপল রিভার্সাল আপ ও ট্রিপল রিভার্সাল ডাউন – জাপানি ক্যান্ডলে রিভার্সাল

- ক্যান্ডল প্যাটার্ন ও প্রবণতা অব্যাহত রাখার বিন্যাস

- থ্রি সোলজার্স ও থ্রি র্যাভেনস – জাপানি ক্যান্ডলের ধাপে ট্রেন্ড কন্টিনিউশন

- থ্রি ক্যান্ডল মডেল

- “ইনসাইড বার” – ট্রেন্ড অব্যাহত রাখার ক্যান্ডল প্যাটার্ন

- জাপানি ক্যান্ডলস্টিক ও আর্থিক বাজারের গ্রাফিক্যাল বিশ্লেষণ

- জাপানি ক্যান্ডলস্টিক ও গ্রাফিক্যাল বিশ্লেষণ: পরবর্তীতে কী?

জাপানি ক্যান্ডলস্টিক কী এবং সঠিকভাবে কীভাবে পড়তে হয়?

কোনো ক্যান্ডলস্টিক সঠিকভাবে বিশ্লেষণ করার আগে জানতে হবে এটি আসলে কী এবং এর মধ্যে কী কী তথ্য থাকে।প্রতিটি জাপানি ক্যান্ডলস্টিকে চারটি গুরুত্বপূর্ণ তথ্য পাওয়া যায়:

- ওপেনিং মূল্য

- সর্বোচ্চ মূল্যমান

- সর্বনিম্ন মূল্যমান

- ক্লোজিং মূল্য

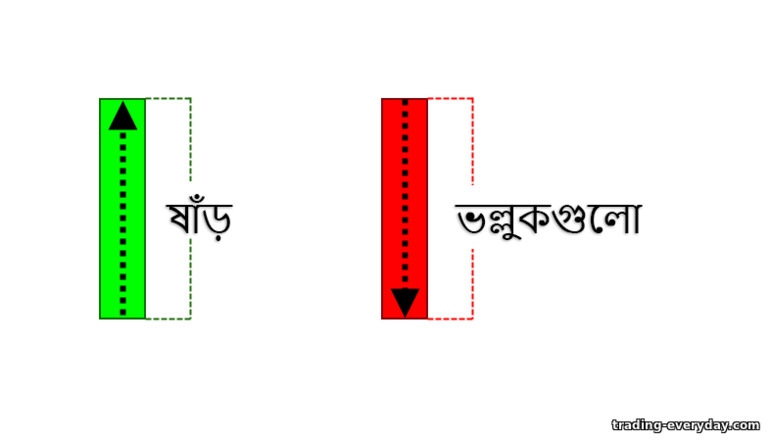

- বুলিশ ক্যান্ডল (মূল্য ঊর্ধ্বমুখী) – সাধারণত সবুজ রঙে দেখা যায়। দাম ওপরে ওঠার সময় গঠিত হয় এবং ক্লোজিং মূল্য ওপেনিং মূল্যের চেয়ে বেশি থাকে।

- বেয়ারিশ ক্যান্ডল (মূল্য নিম্নমুখী) – সাধারণত লাল রঙে চিহ্নিত হয়। দাম কমার সময় গঠিত হয় এবং ওপেনিং মূল্য ক্লোজিং মূল্যের চেয়ে বেশি থাকে।

- বুলিশ ট্রেন্ড (আপট্রেন্ড) – যখন বেশিরভাগ ক্যান্ডলই ঊর্ধ্বমুখী

- বেয়ারিশ ট্রেন্ড (ডাউনট্রেন্ড) – যখন বেশিরভাগ ক্যান্ডলই নিম্নমুখী

কিছু ক্যান্ডলে কোনো শেডো নাও থাকতে পারে; সেক্ষেত্রে বেয়ারিশ ক্যান্ডলে ওপেনিং মূল্যই সর্বোচ্চ এবং ক্লোজিং মূল্য সর্বনিম্ন, আর বুলিশ ক্যান্ডলে উল্টোটা হতে পারে।

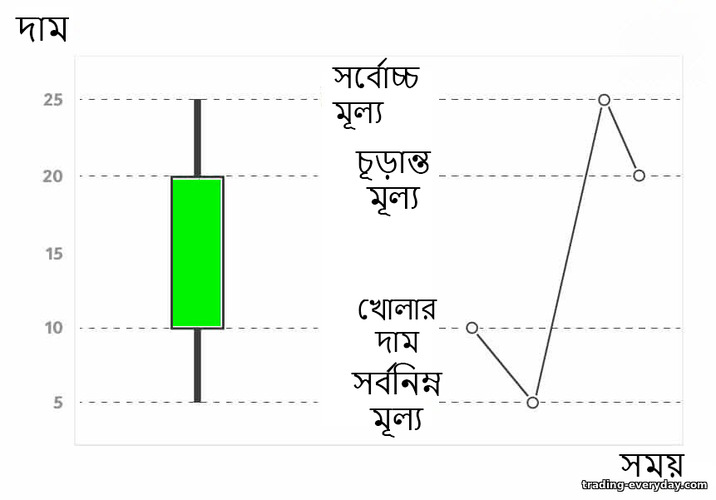

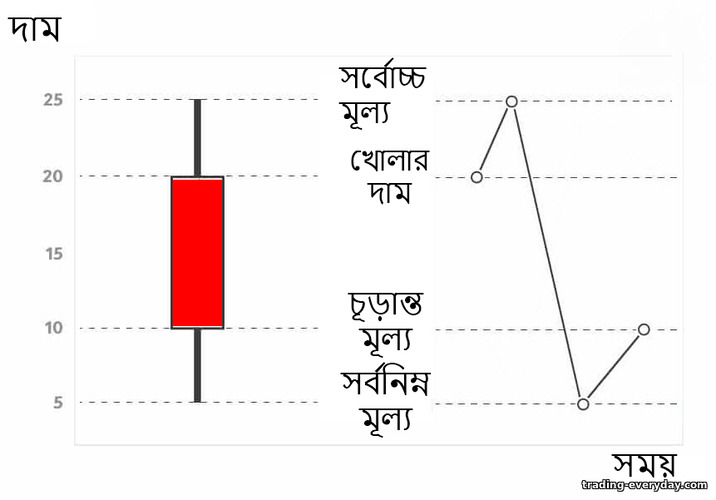

আবার কখনো কখনো ক্যান্ডলে শরীরের অংশ বা দেহ থাকে না—এমন ক্যান্ডলে ওপেনিং ও ক্লোজিং মূল্য সমান হয়; সেগুলোকে বলা হয় ডোজি। সেই বিষয়ে পরে আলোচনা করব। চলুন দেখি বাস্তবে কীভাবে একটি বুলিশ জাপানি ক্যান্ডল তৈরি হয়: একটি বেয়ারিশ ক্যান্ডল একইভাবে তৈরি হয়, শুধু সেখানে দাম নামতে থাকে—ক্যান্ডলের দেহ ওপেনিং থেকে ক্লোজিং পর্যন্ত মূল্যের পতন নির্দেশ করে: প্রত্যেকটি ক্যান্ডল আপনার নির্ধারিত টাইম ফ্রেম অনুযায়ী তৈরি হয়—অর্থাৎ একটি ক্যান্ডল তৈরি হওয়ার সময়কাল। যেমন:

- M5 (৫-মিনিট) টাইম ফ্রেমে—প্রতি ক্যান্ডল ৫ মিনিটের সারাংশ দেখাবে: ৫ মিনিটের শুরুর মূল্য, ঐ সময়ের সর্বোচ্চ ও সর্বনিম্ন মূল্য, এবং ৫ মিনিট শেষে দাম কোথায় বন্ধ হয়েছে।

- H1 (১-ঘণ্টা) টাইম ফ্রেমে—একই ধারণা, কিন্তু প্রতিটি ক্যান্ডল ১ ঘণ্টার সারাংশ প্রদান করবে।

- নির্দিষ্ট সময়ে দাম বেড়েছে না কমেছে, তা সহজেই বোঝা যায়।

- ঐ সময়ে সর্বোচ্চ ও সর্বনিম্ন মূল্য কত ছিল, সেটিও বোঝা যায়।

- জাপানি ক্যান্ডলের বিভিন্ন প্যাটার্ন পড়ে পরবর্তী সময়ে বাজার কীভাবে চলতে পারে, তার ধারণা মেলে এবং লেনদেনের সর্বোত্তম মুহূর্ত নির্বাচন করা যায়।

চার্টে কীভাবে সঠিকভাবে জাপানি ক্যান্ডলস্টিক পড়বেন

মূলত, প্রতিটি জাপানি ক্যান্ডল শুরুতে নিরপেক্ষ থাকে—একটি সাধারণ অনুভূমিক ড্যাশ (“-”) এর মতো। ট্রেডাররা নিশ্চিত ভাবে বলতে পারেন না এটি কী ধরণের ক্যান্ডলে পরিণত হবে: বুলিশ, বেয়ারিশ নাকি “নিউট্রাল” থেকে যাবে।যদি বাজারে ক্রেতা বা বুল বেশি থাকে, তাহলে দাম উপরের দিকে যাবে এবং একাধিক বুলিশ ক্যান্ডল তৈরি হবে। আর যদি বিক্রেতা বা বেয়ার বেশি থাকে, তাহলে দাম নিচের দিকে যাবে এবং বেয়ারিশ ক্যান্ডল তৈরি হবে।

অবশেষে যেটি চার্টে দেখা যায়, সেটি হল নির্দিষ্ট সময়ে ষাঁড় ও ভাল্লুকের লড়াইয়ে কে জিতল—বুল কিনা বেয়ার।

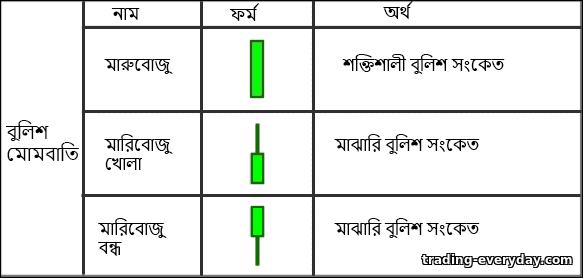

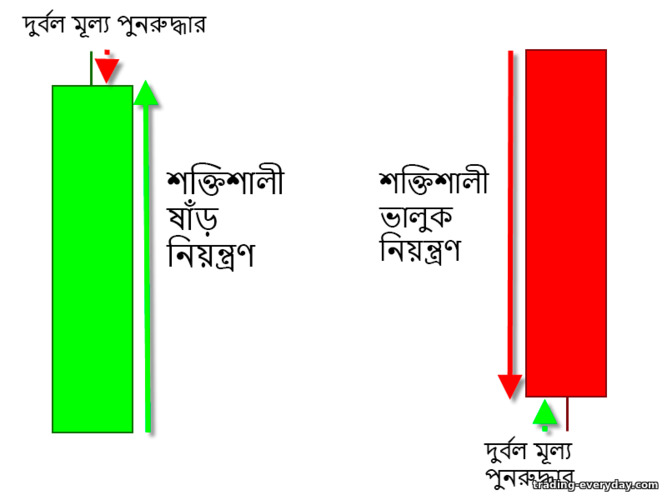

বুলিশ ক্যান্ডল: ঊর্ধ্বমুখী মূল্যের সংকেত

একটি বুলিশ ক্যান্ডল দ্বারা বোঝা যায় যে, ঐ সময়সীমায় ক্রেতারা বাজারে জোরালো ছিল—ফলে দাম ওপরে উঠেছে। বাজারে ক্রেতার অনুপাত বেশি হলে বড় দেহবিশিষ্ট বুলিশ ক্যান্ডল দেখা যাবে এবং শেডো ছোট বা প্রায় অনুপস্থিত হবে। যখন ক্রেতা ও বিক্রেতার অনুপাত কিছুটা সমান হয়ে আসে, তখন ছোট বডি ও বড় শেডোযুক্ত বুলিশ ক্যান্ডলও দেখা যায়।ধীরস্থিরভাবে টানা কয়েকটি শক্তিশালী বুলিশ ক্যান্ডল (বড় দেহ, ছোট বা নেই শেডো) মূলত একটি স্থিতিশীল ঊর্ধ্বমুখী প্রবণতা নির্দেশ করে। এটি তখন পর্যন্ত বজায় থাকে, যতক্ষণ না বিক্রেতারা ফিরে এসে শক্তি প্রদর্শন করে।

আপনি যদি কোনো কৌশল বা স্ট্র্যাটেজি অনুসরণ করেন যেখানে বেয়ারিশ ট্রেড নেওয়ার নিয়ম থাকে, অথচ দেখছেন চার্টে শক্তিশালী বুলিশ ক্যান্ডল তৈরি হচ্ছে—তাহলে হয়তো কিছুক্ষণ অপেক্ষা করে দাম যখন দুর্বল হবে বা বিক্রেতারা প্রবেশ করবে, তখন ট্রেডে ঢোকাই বুদ্ধিমানের কাজ।

বেয়ারিশ ক্যান্ডল: নিম্নমুখী মূল্যের সংকেত

বেয়ারিশ ক্যান্ডল নির্দেশ করে যে বাজারে বিক্রেতারা এসময় আধিপত্য বিস্তার করছে—ফলে দাম নিচে নামছে। বিক্রেতার অনুপাত যত বেশি হয়, দাম তত দ্রুত নামে এবং চার্টে বড় দেহ ও অতি ছোট বা অনুপস্থিত শেডোযুক্ত বেয়ারিশ ক্যান্ডল ফুটে ওঠে।মাঝেমধ্যে যখন ক্রেতারা বাজারে প্রবেশ করে, তখন বেয়ারিশ ক্যান্ডলগুলোর দেহ ছোট হতে শুরু করে আর শেডো বড় দেখা যায়। একটার পর একটা শক্তিশালী বেয়ারিশ ক্যান্ডল সাধারণত শক্তিশালী নিম্নমুখী গতিকে নির্দেশ করে।

আপনার ট্রেডিংয়ে এই অবস্থার ব্যবহার:

- মূল গতির সাথে মিল রেখে নিম্নমুখী দিকে ট্রেডের সুযোগ খুঁজুন।

- যখন দেখবেন বেয়ারিশ প্রভাব কমে আসছে (অর্থাৎ লাল ক্যান্ডলের দেহ ছোট ও শেডো বড়), তখন হয়তো বাড়তির ট্রেডে ঢোকার সুযোগ আসবে।

জাপানি ক্যান্ডলের শেডো

উদাহরণস্বরূপ, আপনি যদি দেখেন ছোট দেহবিশিষ্ট লাল (বেয়ারিশ) ক্যান্ডল যার ওপরের শেডো লম্বা, তবে এর মানে হলো ঐ সময়কালে বাজারে ক্রেতারা একবার দাম ওপরে তুলেছিল (তাই উপর দিকে লম্বা শেডো), কিন্তু শেষমেশ বিক্রেতারা জোরালোভাবে ফিরে দাম নিচে নামিয়েছে। এমন ক্যান্ডল মূলত বিক্রেতাদের শক্তি নির্দেশ করে।

অন্যদিকে, ছোট দেহবিশিষ্ট সবুজ (বুলিশ) ক্যান্ডল যার নিচের শেডো লম্বা, সাধারণত বাজারে বিক্রেতারা প্রথমে শক্তি দেখালেও শেষপর্যন্ত ক্রেতারা তা ছাপিয়ে গেছে। এতে ক্রেতাদের আধিপত্য প্রতিফলিত হয়।

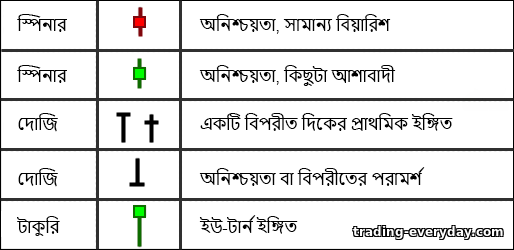

অনিশ্চয়তার ক্যান্ডল: সম্ভব ট্রেন্ড পরিবর্তনের সতর্কবার্তা

অনিশ্চয়তা বা “নিউট্রাল” ক্যান্ডল হল সেই ক্যান্ডল যা দেখে বোঝা যায় বাজারে আপাতত ষাঁড় ও ভাল্লুক সমান শক্তি নিয়ে আছে। এই অবস্থায় দাম ঠিক কোন দিকে যেতে পারে, তা স্পষ্ট হয় না। পাশাপাশি এ ধরণের ক্যান্ডল সাইডওয়ে মুভমেন্টের ইঙ্গিতও দিতে পারে।

জাপানি ক্যান্ডলস্টিক কীভাবে বুঝবেন: সঠিকভাবে ক্যান্ডল বিশ্লেষণ

আর্থিক বাজারে দাম সর্বদা ষাঁড় (ক্রেতা) ও ভাল্লুকের (বিক্রেতা) প্রতিযোগিতার ফল। কারা প্রভাবশালী, তার উপরই দাম ওপরে বা নিচে যায়।- যদি ক্রেতা বা বুল বেশি থাকে, তাহলে দাম বাড়তে থাকে। যতক্ষণ না বিক্রেতারা ফিরে এসে প্রভাব বিস্তার করে, ঊর্ধ্বমুখী প্রবণতা অব্যাহত থাকে।

- বিক্রেতা বা বেয়ার বেশি থাকলে, দাম পড়তে থাকে। যতক্ষণ না ক্রেতারা মূল্যকে আকর্ষণীয় মনে করে বাজারে ফিরে আসে, নিম্নমুখী ধারা চলতে থাকে।

- ক্রেতা ও বিক্রেতার অনুপাতের পার্থক্য যত বেশি, দাম তত দ্রুত একদিকে এগোয়।

- যদি দুই পক্ষের সংখ্যাই প্রায় সমান হয়, তাহলে বাজার সাধারণত স্থবির বা সরু পরিসরে ওঠানামা করে।

একটি ক্যান্ডলের রং (সবুজ বা লাল) আমাদের জানায় বর্তমানে বাজার কার দখলে—ক্রেতা নাকি বিক্রেতা। ক্যান্ডলগুলো ধারাবাহিকভাবে গঠিত হয়ে ট্রেন্ড বা সাইডওয়ে মুভমেন্ট তৈরি করে, যা বাজারের পরিস্থিতি অনুধাবন করতে সহায়ক। শেডোর (হেয়ারপিন) দৈর্ঘ্য সাধারণত কোনো স্তর থেকে দামের প্রত্যাখ্যান বা রিবাউন্ডের শক্তি নির্দেশ করে: একটি ক্যান্ডলের দেহের আকার (শেডোর সাথে তুলনা করে বা অন্য ক্যান্ডলের তুলনায়) বলে দেয় বর্তমানে বুল বা বেয়ারের আধিপত্য কতটা। যদি মাত্র একদল (বুল বা বেয়ার) প্রবলভাবে সক্রিয় থাকে, ক্যান্ডলের দেহ তখন বড় হবে এবং শেডো হয় খুবই ছোট অথবা থাকবে না: উপরের দিকে বড় শেডোযুক্ত বুলিশ ক্যান্ডল দেখলে বোঝা যায়, বিক্রেতারা শক্তিশালী হয়ে উঠছে। যদিও ক্যান্ডল সবুজ, তবু ক্রেতারা শেষ পর্যন্ত বাজার ধরে রাখতে পারেনি।

বেয়ারিশ ক্ষেত্রেও একই ধরনের ঘটনা ঘটে: লাল ক্যান্ডলের দেহ ছোট আর নিচের দিকে শেডো লম্বা মানে ক্রেতারা এখন বাড়তি শক্তি নিয়ে এগিয়ে আসছে। এ ধরণের ক্যান্ডল সাধারণত দামের মোড় ঘুরানোর আগে দেখা যায়। এখন বাজারের অবস্থা বুঝতে চারটি বিষয় সবচেয়ে গুরুত্বপূর্ণ:

- ক্যান্ডলের দেহের আকার

- ক্যান্ডলের শেডোর আকার

- দেহ ও শেডোর অনুপাত

- ক্যান্ডলের দেহের অবস্থান (শেডোর তুলনায় কোথায় রয়েছে)

জাপানি ক্যান্ডলস্টিকের দেহের আকার

জাপানি ক্যান্ডলস্টিকের দেহ বা বডি দেখায় ঐ ক্যান্ডল যেই মূল্যে ওপেন হয়েছে এবং যেই মূল্যে ক্লোজ হয়েছে তার মধ্যকার পার্থক্য। এর মাধ্যমে আমরা বুঝতে পারি বুল (ক্রেতা) বা বেয়ার (বিক্রেতা) কতটা শক্তিশালী ছিল (যদি ক্যান্ডল ঊর্ধ্বমুখী হয় তবে বুল শক্তিশালী, আর নিম্নমুখী হলে বেয়ার শক্তিশালী)।- কোনো ক্যান্ডলের দেহ দীর্ঘ হলে (পাশের ক্যান্ডলগুলোর তুলনায়) বোঝায় বুল বা বেয়ারের শক্তি বেশি এবং খুব সম্ভবত এ ধারা অব্যাহত থাকবে, কারণ বাজারে এর বিরুদ্ধাচরণ করার মতো শক্তি বিদ্যমান নয়।

- ক্যান্ডলের দেহ বড় হলে ট্রেন্ড বা গতি জোরদার হওয়ার ইঙ্গিত দেয়।

- যদি চার্টে পরপর একই আকারের ক্যান্ডল দেখা যায়, তবে বোঝায় বাজারে একপেশে গতি চলছে—বুল বা বেয়ার কোনো একপক্ষ বাজার নিয়ন্ত্রণে রেখেছে।

- যদি ক্যান্ডলের দেহ ক্রমে ছোট হতে থাকে, তবে বুঝতে হবে বুল ও বেয়ারের মধ্যে প্রতিযোগিতা শুরু হয়েছে। এর ফলাফল হতে পারে ট্রেন্ড সম্পূর্ণ ঘুরে যাওয়া বা বাজার সাইডওয়ে অবস্থায় যাওয়া।

- যদি একদিকে বড় ক্যান্ডলের পর সাথে সাথেই উল্টো রঙের (অর্থাৎ বুলিশের পর বেয়ারিশ বা বেয়ারিশের পর বুলিশ) সমান আকারের ক্যান্ডল গঠিত হয়, তবে বোঝা যায় ঐ মূল্যের স্তরে বুল ও বেয়ারের সংঘর্ষ প্রবল হয়ে উঠেছে।

জাপানি ক্যান্ডলস্টিকের শেডোর দৈর্ঘ্য কী বোঝায়

কোনো ক্যান্ডলের শেডোর দৈর্ঘ্য মূল্য ওঠানামার অস্থিরতা ও বুল-বেয়ারের প্রতিযোগিতার উপস্থিতি নির্দেশ করে।- খাটো শেডো সাধারণত ক্রেতা বা বিক্রেতার একতরফা আধিপত্যের ইঙ্গিত করে।

- দীর্ঘ শেডো বোঝায় বাজারে দোদুল্যমান অবস্থা—বুল ও বেয়ার উভয়েই দামকে নিজেদের পক্ষে নিতে চায়।

- প্রায়ই দেখা যায় দীর্ঘ সময় চলা ট্রেন্ডের পরে শেডোর দৈর্ঘ্য বেড়ে যায়—মূল্যে বড়সড় পরিবর্তন আসায় বিপরীত পক্ষ বাজারে প্রবেশ করে বর্তমান অবস্থানকে চ্যালেঞ্জ করতে চায়।

- শক্তিশালী ট্রেন্ড প্রায়শই তখন দেখা যায়, যখন ক্যান্ডলের প্রায় কোনো শেডো থাকে না—কারণ এখানে ক্রেতা ও বিক্রেতার মধ্যে বিশেষ প্রতিযোগিতা থাকে না।

- ট্রেন্ডের শক্তি বুঝতে আরেকটি উপায় হল ঊর্ধ্বমুখী ট্রেন্ডে কেবল নিচের শেডো দেখা যায়, আর নিম্নমুখী ট্রেন্ডে কেবল উপরের শেডো থাকে। এর মানে বাজারে উভয় পক্ষ থাকলেও দাম টানার মতো যথেষ্ট শক্তি তাদের নেই।

জাপানি ক্যান্ডলস্টিকের দেহ ও শেডোর অনুপাত (হেয়ারপিন)

- শক্তিশালী ট্রেন্ড চলাকালীন, ট্রেন্ডের দিকে থাকা শেডো প্রায় থাকে না বা খুবই স্বল্প থাকে। ক্যান্ডলের দেহ প্রায়ই উঁচু বা নিচের দামের কাছেই ক্লোজ করে।

- যখন ট্রেন্ড ধীর হয়ে আসে, ক্যান্ডলের দেহ প্রায়ই শেডোর সমান হয়ে যায়—যা বুল ও বেয়ারের প্রতিযোগিতার সূচনা নির্দেশ করে।

- যদি ক্যান্ডলের দেহ শেডোর তুলনায় বহু গুণ ছোট হয়, তাহলে দামের মোড় ঘুরে যাওয়ার সম্ভাবনা বেশি, কারণ বিপরীত পক্ষ বাজারের নিয়ন্ত্রণ নিয়ে নিয়েছে।

- সাইডওয়ে বা আঁটসাঁট পরিসরের চলাচলে মাঝারি আকারের দেহবিশিষ্ট অনেক ক্যান্ডল দেখা যায়, যেগুলোর শেডো প্রায় দেহের সমান বা একটু বড় হয়ে থাকে।

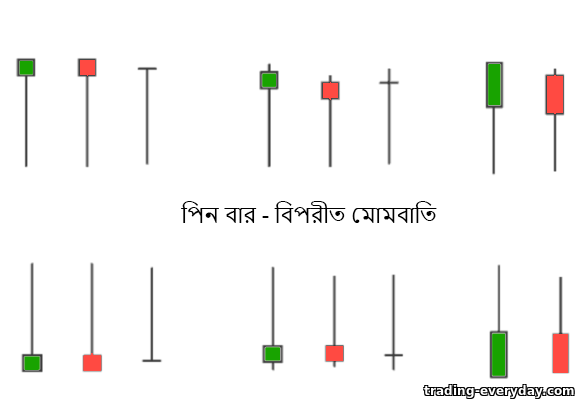

জাপানি ক্যান্ডলের দেহের অবস্থান

- যদি দেখেন ক্যান্ডলের একদিকে লম্বা শেডো রয়েছে, আর তার দেহ বা বডি অন্য পাশে, তবে এটি একটি পিনবার। ট্রেন্ডের একদম শীর্ষে বা তলায় এটি দেখা গেলে দাম ঘুরে যাওয়ার সম্ভাবনাকে নির্দেশ করে। কিন্তু যদি এই ক্যান্ডল বাজারের মধ্যভাগে থাকে (শীর্ষে বা তলায় নয়), তাহলে এটি বাজারে অনিশ্চয়তার সূচনা দেখায়—সেক্ষেত্রে আরও শক্তিশালী সংকেতের জন্য অপেক্ষা করা ভালো।

- যদি কোনো ক্যান্ডলের দেহ ছোট হয় এবং দুই পাশেই লম্বা শেডো থাকে, এটিকে “লং-লেগড রিকশা” বলা হয়। এর অবস্থান যদি চার্টের শীর্ষে বা তলায় হয়, তাহলে এটা দামের ঘুরে যাওয়ার সংকেত হতে পারে। আর যদি মধ্যখানে দেখা যায়, তাহলে বাজারে দোদুল্যমান অবস্থার ইঙ্গিত দেয়।

জাপানি ক্যান্ডলস্টিক: দাম ঘুরে যাওয়ার ক্যান্ডল ও প্যাটার্ন

বাজারে কখন ট্রেন্ড শেষ হয়ে যাচ্ছিল বা উল্টে যেতে পারে, তা দ্রুত বুঝতে আপনাকে পরিচিত হওয়া উচিত কয়েকটি পরিচিত রিভার্সাল ক্যান্ডল ও প্যাটার্নের সাথে। দামের মোড় ঘুরে যাওয়ার সংকেত দেয় একাধিক ক্যান্ডলের সমন্বয়ে গঠিত প্যাটার্ন বা কোনো একক ক্যান্ডল।পিন বার – জাপানি ক্যান্ডল যা দামের মোড় ঘুরিয়ে দেয়

দাম ঘুরে যাওয়া শনাক্ত করার সহজ ও জনপ্রিয় কৌশলের মধ্যে পিন বার (অথবা Takuri, “Hanging Men” বা হ্যাংগিং ম্যান) অন্যতম। এটির মূল সূত্র হলো বড় শেডো বা “নাক,” যা ক্যান্ডলের দেহের চেয়ে অনেক লম্বা।

- যদি ক্যান্ডলের দেহ ওপরদিকে থাকে আর শেডো নিচে লম্বা হয়, তাহলে এটি নিম্নমুখী ট্রেন্ডের শেষের দিকে দেখা যায় এবং ঊর্ধ্বমুখী ট্রেন্ড সূচনা করে। একে “The Hanged Man” বলা হয়।

- যদি ক্যান্ডলের দেহ নিচে থাকে আর শেডো ওপরে লম্বা হয়, তাহলে একে “Shooting Star” বলা হয়, যা ঊর্ধ্বমুখী ট্রেন্ড শেষ হওয়ার সংকেত দেয়।

- পিন বার কার্যকর হতে হলে ট্রেন্ডের একদম শীর্ষে বা তলায় তৈরি হওয়া চাই! যাচাইয়ের নিয়ম হলো—রিভার্সাল ক্যান্ডলের বাঁ দিকে যদি ফাঁকা জায়গা থাকে, তাহলে বুঝবেন এটি সত্যিকারের পিন বার। কিন্তু বাঁ দিকে অন্য ক্যান্ডল থাকলে এটি শুধু মাঝপথে থাকা পিনবার, ফলে প্রভাবশালী নাও হতে পারে।

- পিন বার অবশ্যই বিদ্যমান ট্রেন্ডের বিপরীতে অপেক্ষা করে তৈরি হতে হবে—আপট্রেন্ডের শীর্ষে “Shooting Star” কাজ করবে, আর ডাউনট্রেন্ডের তলায় “The Hanged Man”।

- ক্যান্ডলের রং ভবিষ্যদ্বাণীতে প্রত্যক্ষ প্রভাব না ফেললেও, ট্রেন্ডের বিপরীত রঙের ক্যান্ডল সাধারণত বেশি শক্তিশালী (আপট্রেন্ডে লাল দেহযুক্ত পিন বার, ডাউনট্রেন্ডে সবুজ দেহযুক্ত পিন বার)।

- M30 বা তার বেশি টাইম ফ্রেমে পিন বার খোঁজা ভালো—নিম্ন ফ্রেমে এগুলোর কার্যকারিতা কিছুটা কম হতে পারে।

একটি পিন বার নিশ্চিত করতে সাপোর্ট-রেজিস্ট্যান্স লেভেল ব্যবহার করুন, কিংবা কোনো সূচক (ইন্ডিকেটর) ব্যবহার করুন যা দামের ঘুরে যাওয়ার সংকেত দিতে পারে। ব্যক্তিগতভাবে আমি মনে করি সাপোর্ট-রেজিস্ট্যান্স লেভেলই যথেষ্ট—এই স্তরগুলোর কাছেই পিন বার সবচেয়ে বেশি দেখা যায়।

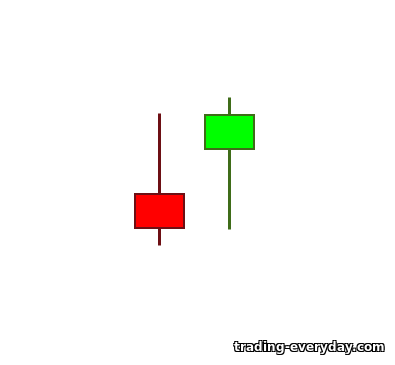

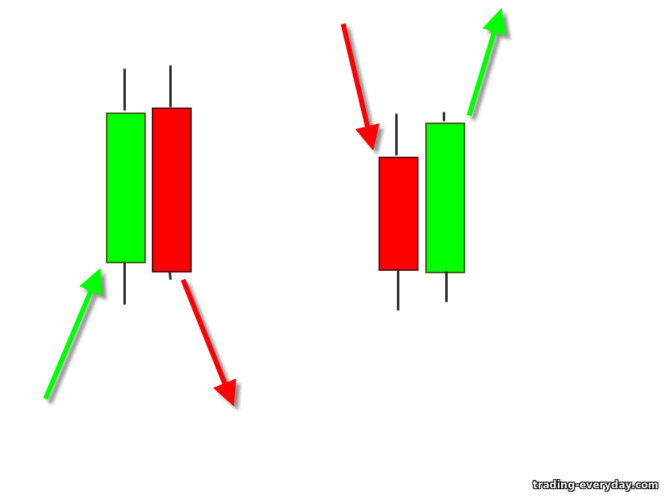

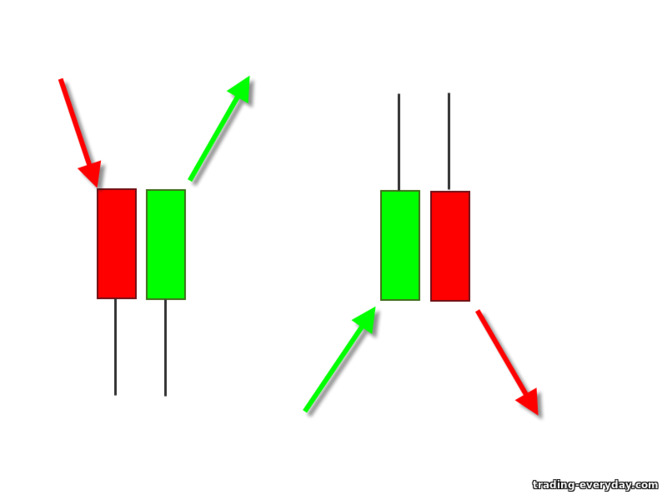

জাপানি ক্যান্ডলস্টিক প্যাটার্ন “এনগাল্ফিং”—পিন বারের আরেকটি রূপ

জাপানি ক্যান্ডলের “absorption” বা “এনগাল্ফিং” একধরনের রিভার্সাল প্যাটার্ন। দুটি ক্যান্ডলের সমন্বয়ে এটি গঠিত হয়—প্রথমটি চলমান ট্রেন্ডের শেষ নির্দেশ করে, আর দ্বিতীয়টি বিপরীত দিকে তৈরি হয়। এই প্যাটার্নের কিছু নিয়ম:- ইচ্ছে করলে “absorbing” ক্যান্ডল (বাঁ দিকের ক্যান্ডল) ছোট হতে পারে, আর “absorbed” ক্যান্ডল (ডান দিকের ক্যান্ডল) তুলনায় বড় হতে পারে।

- পিন বারের মতো, এটি আপট্রেন্ডের শীর্ষে বা ডাউনট্রেন্ডের তলায় তৈরি হওয়া উচিত। বাঁ দিকে ফাঁকা জায়গা থাকতে হবে—অর্থাৎ বাজারের মধ্যপথে নয়।

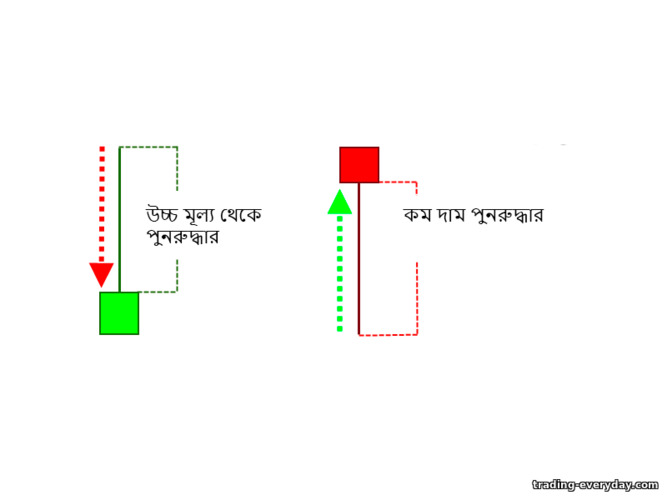

এ ব্রেক ইন দ্য ক্লাউডস – জাপানি ক্যান্ডলস্টিকের রিভার্সাল প্যাটার্ন

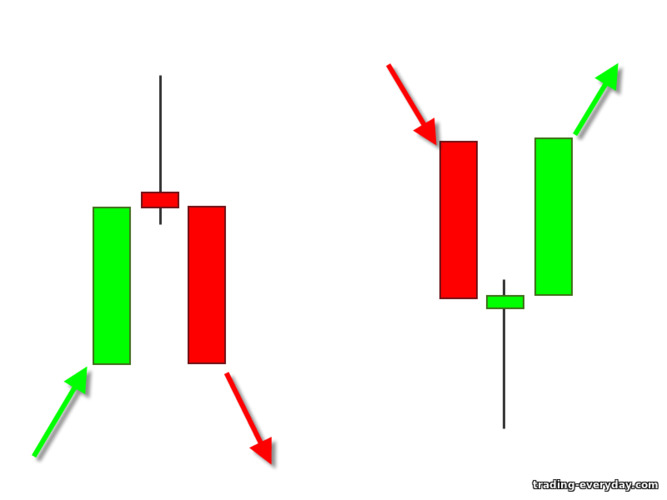

“A break in the clouds” বা মেঘ কেটে যাওয়া হলো আরেকটি রিভার্সাল প্যাটার্ন, যা অনেকটাই “এনগাল্ফিং”-এর মতো, তবে এটি সাধারণত তখনই দেখা যায় যখন বাজারে বুল ও বেয়ারের শক্তি হঠাৎ এক্সট্রিমভাবে বদলে যায় (যেমন কোনো বড় খবরের প্রভাবে):“টুইজার” ক্যান্ডলস্টিক প্যাটার্ন

“টুইজার” প্যাটার্ন সাধারণত শক্তিশালী সাপোর্ট ও রেজিস্ট্যান্স লেভেলে গঠিত হয় এবং বোঝায় যে বর্তমান পর্যায়ে দাম ওই লেভেল অতিক্রম করতে পারছে না—অর্থাৎ দামের মোড় ঘুরে যাওয়ার সম্ভাবনা:মর্নিং ও ইভনিং স্টার – পিন বার বা ডোজি সমন্বয়যুক্ত রিভার্সাল ফর্মেশন

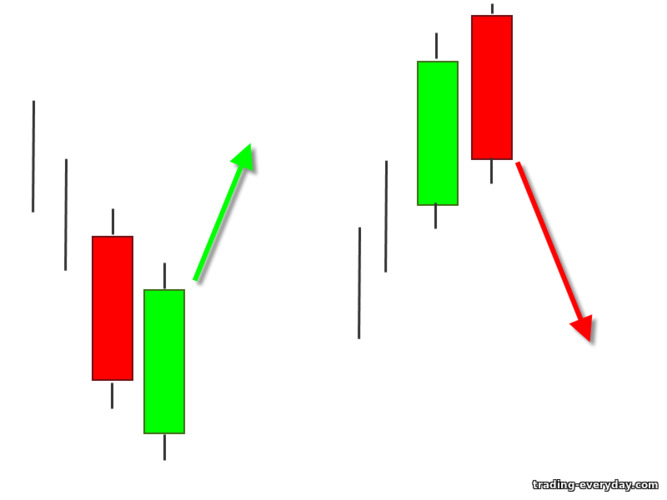

মর্নিং স্টার ডাউনট্রেন্ডের শেষদিকে তৈরি হয়, আর ইভনিং স্টার আপট্রেন্ডের চূড়ান্ত অংশে দেখা যায়। এটি তিনটি ক্যান্ডল নিয়ে গঠিত হয়—মধ্যবর্তী ক্যান্ডলটি সবসময় ডোজি (দেহহীন ক্যান্ডল) অথবা ট্রেন্ডমুখী পিন বার হতে পারে। এক্ষেত্রে, সাধারণ পিন বারের সাথে পার্থক্য হলো এখানে স্পষ্ট নিশ্চিতকরণ আছে যে দাম ঘুরে দাঁড়িয়েছে।ট্রিপল রিভার্সাল আপ ও ট্রিপল রিভার্সাল ডাউন – জাপানি ক্যান্ডলে দাম ঘুরে যাওয়া

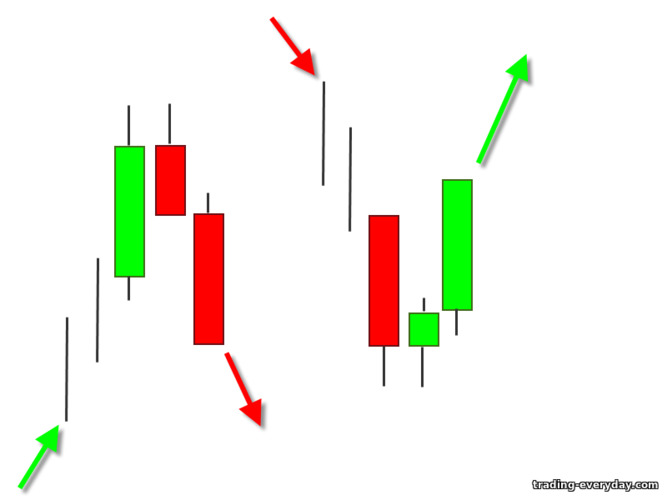

নাম থেকেই বোঝা যায়, তিনটি ক্যান্ডল নিয়ে গঠিত ট্রিপল রিভার্সাল আপ ও ডাউন প্যাটার্ন—একটি ক্যান্ডল পুরনো ট্রেন্ড শেষ করে, আর বাকি দুইটি সেটিকে “absorbing” করে। এটি মূলত একটি রিভার্সাল প্যাটার্ন এবং ঠিক পিন বার বা “এনগাল্ফিং”-এর মতোই কাজ করে:ক্যান্ডল প্যাটার্ন ও ট্রেন্ড অব্যাহত রাখার প্যাটার্ন

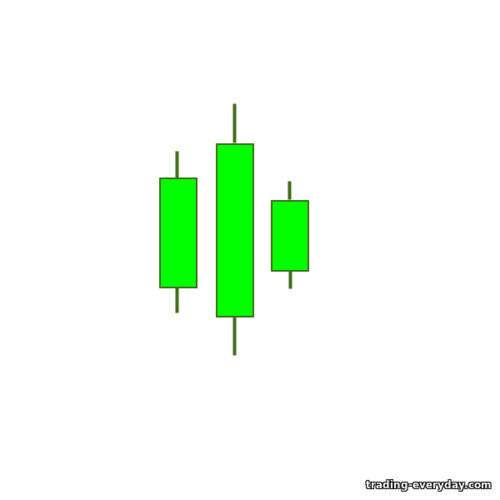

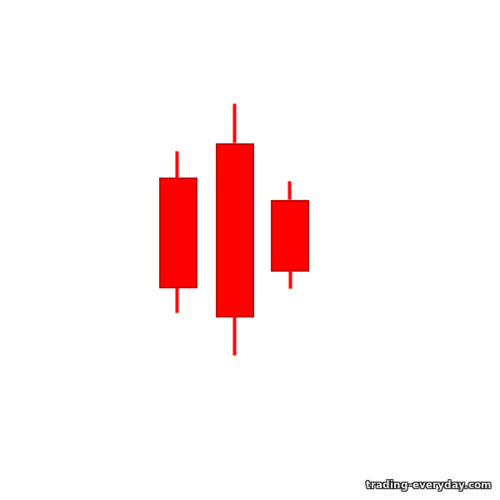

রিভার্সাল প্যাটার্নের মতোই বাজারে ট্রেন্ড অব্যাহত রাখার প্যাটার্নও আছে—এই ধরনের প্যাটার্ন জাপানি ক্যান্ডলস্টিক গঠনে প্রকাশ পায় এবং শক্তিশালী মূল্যের গতিবিধি স্থায়ী থাকার ইঙ্গিত দেয়।থ্রি সোলজার্স ও থ্রি র্যাভেনস – জাপানি ক্যান্ডলে ট্রেন্ড কন্টিনিউশন

এই প্যাটার্ন তিনটি পরপর ক্যান্ডল নিয়ে গঠিত, যেগুলো বড় দেহ ও ছোট শেডো যুক্ত:- যদি তিনটি সবুজ ফুল-বডিড ক্যান্ডল দেখা যায়, সেগুলোকে থ্রি সোলজার্স বলা হয়—এটি ঊর্ধ্বমুখী ট্রেন্ড চালিয়ে যাওয়ার সংকেত।

- যদি তিনটি লাল ফুল-বডিড ক্যান্ডল তৈরি হয়, সেগুলোকে থ্রি ক্রো বা থ্রি র্যাভেনস বলা হয়—নিম্নমুখী ট্রেন্ড অব্যাহত থাকার সম্ভাবনা নির্দেশ করে।

থ্রি ক্যান্ডল মডেল

এর নাম থ্রি ক্যান্ডল হলেও এটি আসলে পাঁচটি ক্যান্ডলে গঠিত—দুই পাশের ক্যান্ডলগুলো ট্রেন্ডের দিকেই থাকে, আর মাঝের তিনটি ক্যান্ডল প্রথম ক্যান্ডলের গণ্ডি ভেদ করতে পারে না:ট্রেন্ড অব্যাহত রাখার ক্যান্ডল প্যাটার্ন “ইনসাইড বার”

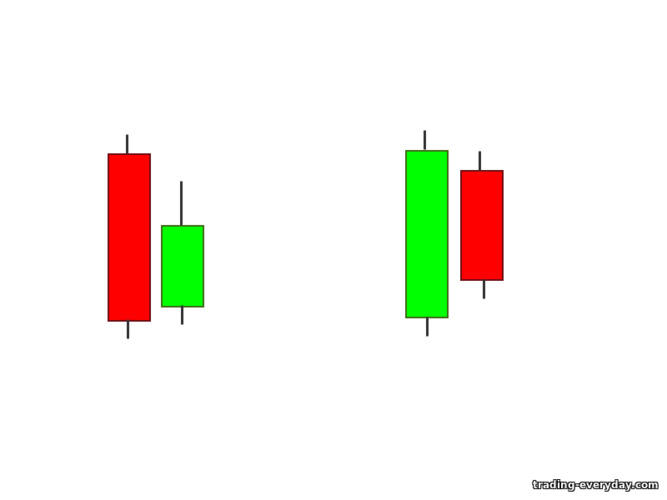

নাম থেকেই স্পষ্ট, বড় (মাদার) ক্যান্ডলের পরে একটি ছোট ক্যান্ডল তৈরি হয়, যা সম্পূর্ণরূপে “মাদার” ক্যান্ডলের মধ্যে অবস্থান করে।এই গঠন বোঝায় বাজারে বিক্রেতা বা ক্রেতারা (পরিস্থিতি অনুযায়ী) এখনো এমন শক্তি অর্জন করেনি যা দাম ঘুরিয়ে দেবে, বরং অল্প সময়ের জন্য বিরতি তৈরি করে:

জাপানি ক্যান্ডলস্টিক ও আর্থিক বাজারের গ্রাফিক্যাল বিশ্লেষণ

প্রথম নজরে মনে হতে পারে, কয়েকটি প্রধান ক্যান্ডল প্যাটার্ন মুখস্থ রাখলেই সহজে লাভ করা যাবে। বাস্তবে বিষয়টি কিছুটা জটিল—কেননা এগুলো ১০০% সময় কার্যকর নয়। তাই ঝুঁকি (রিস্ক) ও টাকা ব্যবস্থাপনা (মানি ম্যানেজমেন্ট) সবসময় মাথায় রাখুন!চলুন কিছু ট্রেডিং উদাহরণ দেখি, যাতে মূল্যচিত্রে যা ঘটছে তা আপনি স্পষ্টতরভাবে অনুধাবন করতে পারেন: দেখতেই পাচ্ছেন, ক্যান্ডল প্যাটার্নগুলো বহুবার তৈরি হয়। মাত্র কয়েক মিনিট খুঁজে:

- “এনগাল্ফিং” প্যাটার্ন ৮ বার—যার পরে প্রায়ই দাম উল্টে গেছে।

- “ট্রিপল ডাউনওয়ার্ড রিভার্সাল” প্যাটার্ন ২ বার—শক্তিশালী রিভার্সাল নির্দেশ করে।

- “টুইজার” কয়েকবার ট্রেন্ড ইমপালসের শীর্ষে হয়েছে।

- “থ্রি ক্রো” একটি শক্তিশালী নিম্নমুখী প্রবণতা নির্দেশ করেছে।

“থ্রি সোলজার্স” ও “থ্রি ক্রো” বা “থ্রি র্যাভেনস” যথেষ্ট ভালোভাবে শক্তিশালী ট্রেন্ডের উপস্থিতি জানিয়েছে, আর “এনগাল্ফিং” ও “ট্রিপল ডাউনওয়ার্ড রিভার্সাল” ট্রেন্ড মোড় নেওয়ার পয়েন্ট শনাক্ত করেছে। চার্টে কী ঘটছে তা ঠিকমতো বুঝতে পারলে ট্রেডিং সত্যিই অনেক সহজ হয়ে যায়।

সমস্ত প্রযুক্তিগত বা গ্রাফিক্যাল বিশ্লেষণে মূলকথা হলো প্যাটার্ন বোঝা ও সঠিক প্রয়োগ করা। আপনি যদি ঘুরে যাওয়া প্যাটার্ন ও ট্রেন্ড অব্যাহত রাখার প্যাটার্ন খুঁজতে পারেন, তাহলে বিশেষ করে ঘন ঘন তৈরি হওয়া প্যাটার্নগুলো কাজে লাগিয়ে ভালো ফল পেতে পারেন। বাজারে ১০০টির বেশি জাপানি ক্যান্ডলস্টিক প্যাটার্ন আছে—সব মুখস্থ করার দরকার নেই। বরং ১০-১৫টি ভালোভাবে শিখে সেসব কাজে লাগান, তাতেই ট্রেডিংয়ে বড়সড় উন্নতি ঘটবে।

জাপানি ক্যান্ডলস্টিক ও গ্রাফিক্যাল বিশ্লেষণ: পরবর্তীতে কী?

আশা করি, জাপানি ক্যান্ডলস্টিক ব্যবহার করে আর্থিক বাজারের গ্রাফিক্যাল বিশ্লেষণ নিয়ে এই পাঠ আপনার ভালো লেগেছে। পরবর্তী পাঠে আমরা আরও গভীরে গিয়ে গুরুত্বপূর্ন ক্যান্ডল ফরমেশন ও প্যাটার্নগুলো আলোচনা করব, যেগুলো আপনি প্রায়ই চার্টে দেখতে পাবেন।মনে রাখবেন, যেকোনো বিশ্লেষণ পদ্ধতির মতো, এই পদ্ধতিও ১০০% নিশ্চয়তা দেয় না। তাই ঝুঁকি ম্যানেজমেন্ট সবসময় মাথায় রাখুন! তবুও, জাপানি ক্যান্ডলস্টিক ও সঠিক বিশ্লেষণ আপনার ট্রেডিংকে উন্নত করতে সাহায্য করবে—আমরা সবাই তো এখানে লাভ করার আশায় এসেছি!

পর্যালোচনা এবং মন্তব্য